战胜机构投资者—再论主动股基业绩增强策略

战胜机构投资者—再论主动股基业绩增强策略

# 报告摘要

# 一、以战胜主动股基中位数为目标的股票投资策略

A 股市场中公募基金长期业绩表现优于传统宽基指数,然而随着市场风格不断切换,想要稳定地战胜公募基金中位数并非易事。

2010 年至今,主动股基排名前 10%分位点的基金与中位数之差仅有 4.13%。若能获得超越同行平均水平 4%以上的年化收益,其长期业绩将排在前 10%。

如果基金管理人每年都能够战胜公募基金中位数,从长期业绩考核、客户持基体验、基金规模保有量来看都能够取得事半功倍的效果。

# 二、业绩分层视角下的优选基金构建

“抄作业”的陷阱: 随着基金数量增加及市场热点轮动,直接复制全体主动股基持仓并不能跟上基金中位数表现,因此我们考虑对基金进行优选。

基金风格标签化及分层处理: 基金收益类指标在市场风格突变时容易出现反转,且其往往带来持股风格的集中化问题,呈现出典型的风格化特征。正如多因子选股模型中,我们会对行业和市值进行中性化。在优选基金时,我们同样可以对收益类因子进行分层中性化处理。

选出好基金还是选出好股票: 对于部分选基因子,其能够帮助我们筛选出未来业绩更优的基金,但对于筛选未来业绩更优的基金持仓并无助益。本文对选基因子在优选股票及优选股票持仓时的有效性进行检验,在优选基金时对隐形交易能力等因子进行剔除。

业绩分层视角下的优选基金构建: 基于业绩分层视角的优选基金组合大部分年度能够战胜偏股混合型基金指数,展现出较好的稳定性。

# 三、从基金到基金持仓

- 在业绩分层优选基金后,我们即可根据其补全持仓构建优选基金持仓组合。全样本区间内,优选基金持仓组合相对偏股混合型基金指数年化跟踪误差 4.68%,能够较好地跟踪住股基中位数的走势。

# 四、基金业绩分层视角下的主动股基增强策略

若考虑组合的进攻性,本文构建的优秀基金持仓精选组合自 2012 年以来年化收益 28.87%,相对偏股混合型基金指数年化超额 17.81%,每期平均持股 40 只。2012 年以来每年都能排在主动股基前 30%分位点以内。

若综合考虑组合收益稳定性和策略容量,本文构建的优秀基金业绩增强组合自 2012 年来年化收益 24.64%,相对偏股混合型基金指数年化超额 13.59%,季度胜率 83.72%,信息比 1.94,每期平均持股 70 只。2012 年以来每年都能稳定战胜公募股基中位数,每年度排名基本都能处于主动股基的前 30%。

# 五、拓展:风格类基金的股票增强策略

- 我们对风格类基金进行增强,成长型基金业绩增强组合年化收益 27.87%,相对成长型基金年化超额 15.21%,每年在成长型基金中均排名 30%以内。

得益于在行业配置和个股精选上的自我进化能力,公募基金的长期业绩优于传统宽基指数,然而想要稳定地战胜公募基金中位数并非易事。随着市场风格不断变化,公募基金短期业绩存在较大的波动,“基金赚钱、基民不赚钱”的困境成为公募基金行业长期发展的痛点与难点。与此同时,公募基金长期业绩考核机制的提出对其业绩持续性和业绩稳定性提出了更高的要求。对于考核相对排名的公募基金而言,如果每年都能够稳定地战胜公募基金中位数,那么其长期业绩排名将处于相对靠前的位置,从长期业绩考核、客户持基体验、基金规模保有量来看都能够取得事半功倍的效果。

在国信金工 2020 年 11 月 15 日发布的专题报告《基于优秀基金持仓的业绩增强策略》 (opens new window) 中,我们从公募基金的买方视角出发,以战胜公募主动股基中位数为目标,构建了优秀基金业绩增强组合,样本内外的表现较为优异。随着市场结构及市场风格的不断变化,我们在两年多持续的样本外跟踪过程中发现策略构建有很多细节值得完善。**本文我们对优秀基金业绩增强组合的构建进行全方位升级,从基金样本初筛、优选基金构建、优选基金持仓构造及多因子增强等各个维度进行优化,力争构建稳定性更好、策略容量更大的投资策略。**实证结果表明,该方法构建的组合历史表现稳健,2012 年以来每年都能稳定战胜公募主动股基中位数,每年度基本都能处于公募主动股基的前 30%排名分位点。

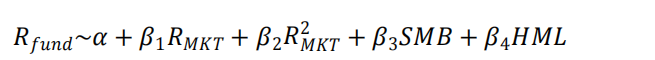

TM-FF 超额收益:[Fama@2010]使用 Fama-French 三因子以及 Carhart 四因子[Carhart@1997](Fama-French 三因子加 MOM 因子)对基金经理的投资能力与运气进行分析,发现基金剔除影响因子之后的超额收益越高,未来的基金业绩越好。[Liao@2017]利用 TM 模型[Treynor@1966]将二者进行结合,将基金收益率剔除 Fama-French 三因子以及市场收益率平方项的影响,用回归的截距项来预测基金未来收益,TM-FF 回归方程如下:

其中,R_fund 表示基金收益率,R_MKT 表示市场收益率,使用过去 240 个交易日的基金日度收益率进行上述回归,取回归后的截距项的α作为因子值。

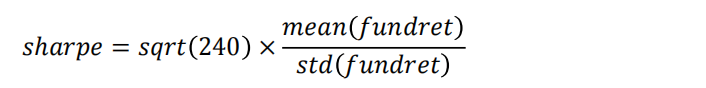

基金业绩的夏普率:[Sharpe@1966]最早提出可以使用基金业绩的夏普率对基金的表现进行衡量。我们使用基金日度公布的净值数据,计算基金夏普率指标。通常认为过去一段时间基金风险调整后收益更高的基金,未来有更大可能取得更好的投资业绩。我们使用过去 240 个交易日的基金收益率数据,

其中,𝑓𝑢𝑛𝑑𝑟𝑒𝑡表示基金日度收益率。

基金规模:[Indro@1999]提出基金规模会影响基金业绩表现。[Chen@2004]使用基金超额收益率对基金规模进行回归检验,发现基金的超额收益率与基金规模呈现负相关性,出现这一现象的原因我们认为有两个:一是规模小调仓冲击更小,所谓“船小好调头”;二是规模小的基金在打新收益端的回报比规模大的基金要更高。基金规模在基金的季度报告中可以通过期末基金资产净值直接获取,这里我们取合并规模,即如果一只基金包含 A、C 等不同类别时,需要加总计算所有类别基金合并后整体的基金资产净值。

机构关注度:[Pan@2015]提出基金机构投资者的持有比例可以预测基金未来的收益率,他们发现,有机构投资者持有的基金相比没有机构投资者持有的基金每年经风险调整的收益率高出 0.80%-1.24%。一般认为,机构投资者相比个人投资者具有更加专业成熟的投资眼光,如果一只基金的持有人结构中机构投资者占比较高,说明这只基金受到机构投资者的认可,未来也更有可能获得更好的业绩回报。机构投资者占比可以在基金半年报以及年报中的基金份额持有人信息中获取。需要注意的是,如果一只基金包含 A、C 等不同类别份额,需要按规模对不同类别份额的机构投资者占比进行加权,以此得到该基金整体的机构投资者占比。

基金员工信心:[Allison@2008]检验了基金管理人持有本基金占比与基金未来收益率之间的关系,发现占比越高的基金未来收益越好。基金管理人的从业人员持有占比越高表明该基金的从业人员对本基金产品的信心越强。实证表明这类基金未来收益相较持有占比低的基金收益更高。该数据可以在基金半年报以及年报中的基金份额持有人信息中获取。需要注意的是,如果一只基金包含 A、C 等不同类别份额,需要按规模对不同类别份额的机构投资者占比进行加权,以此得到该基金整体的从业人员持有占比。

隐形交易能力:[Kacperczyk@2008]以及[Puckett@2011]提出了基金隐形交易能力的概念,隐形交易能力考察了基金实际业绩与按季报披露持仓组合之间的收益差,实证表明隐形交易能力越强的基金未来业绩越好(详细可参考我们 2020 年 8 月 26 日发布的专题报告 《基金业绩粉饰与隐形交易能力》 (opens new window) )。本文中我们用基金定期报告期后的三个月内,基金真实收益率相比披露持仓组合收益率的超额信息比来刻画基金经理的隐形交易能力。

业绩洞察能力:旨在定量衡量基金经理提前布局并买入之后一段时间对应股票实现吃好预期的能力。构造时我们使用基金定期报告中持仓公布时点后,披露的所有股票定期公告信息,选取定期报告披露后十天内发布的券商分析师研究报告,计算持仓中收到分析师认可的股票数量以及分析师不认可的股票数量,形成数量差,除以覆盖该股票的机构数,以此来刻画基金经理对上市公司的业绩洞察能力。(详细计算方法可参考我们 2021 年 8 月 18 日发布的专题报告《基金经理洞察能力与投资业绩—基金经理前瞻能力的改进》 (opens new window) )。

波段交易能力:基金除需要定期披露持仓数据之外,还需要披露报告期内累计买入、累计卖出价值超过期初基金资产净值 2%的股票明细。相比于季报时点披露的静态持仓信息,区间买卖数据为我们提供了基金经理的动态交易信息。我们通过分析区间累计买卖交易明细数据来捕获基金经理的波段交易能力,详细报告可参考我们 2022 年 6 月 20 日发布的专题报告《基金经理波段交易能力与投资业绩》 (opens new window) 。

- name: 战胜机构投资者_再论主动股基业绩增强策略

desc: 20221207-国信证券-金融工程专题研究:战胜机构投资者_再论主动股基业绩增强策略

link: https://share.weiyun.com/JE1VUYkc

bgColor: '#DFEEE7'

textColor: '#2A3344'

2

3

4

5