永续杠杆复利的实践通用模板

永续杠杆复利的实践通用模板

警告

本文涉及的国内投资品种均有适当性要求,详见各大金融机构开通业务标准。最保守估计资产 50 万以上。

我不拉业务,但仍要提醒:本文理论属于投变框架,使用的虽然是不会爆的杠杆,但仍有可归零风险。

请对自己的血汗钱负责。

相信大家通过虎年王炸——杠杆的理解及风控指南 (opens new window)一文已经了解不少了。

对杠杆复利效应也有兴趣。

很多人私信说文章绝对值千金,居然免费,我也感谢大家认同,那我虚心接受建议,哈哈,本文价值就是一千。

IC 一天波动好几万,合不合算自己算。

不急,等你赚钱了,回来再分我一口汤。

正文开始:

俗话说,投资就是高抛低吸。

呵呵,听起来是不是想骂人,这句正确的废话我们可能已经看过无数遍了。

容我给你介绍下更接近真谛的工具。

相比杠杆基金,可能期权大家更熟悉,如果期权也不熟悉,那我的小建议是先打好基础。

杠杆的钱并不好赚。

期权里的高抛低吸叫做刷 gamma

(知识点:delta 可以简单理解为跟涨跟跌的百分比,100 就是完全跟涨,70 就是跟涨 70%,50 就是跟涨 50%,30%就是跟涨 30%)

首先假设我不知道高点低点,单纯看涨,先买一手平值看涨,detla 是 50%,如果按预期往上涨,涨多了以后,看涨期权的 delta 会越来越大,从 50 涨到 60 再到 70,比如说涨到 70 了。这个时候我不知道它未来会继续涨还是继续跌,但我觉得涨的概率大,但震荡也很正常。涨得快的话,看涨期权时间价值已经赚回来了,对吧?但就怕涨涨跌跌,又不知道该不该止盈或该不该加仓,这时候怎么办?

比如 delta 涨到 70 的时候,我可以开 20%delta 的空单,把整个组合的 delta 调整成 50,这样有什么好处呢?当行情继续上涨,虽说空单在亏钱,但我整体的单子 delta 还是正 50,综合还是赚钱的,只是赚的少一点。而且我 gamma 是正的,我看涨期权盈利速度会越来越快,就意味着我 detla 越来越高,整体的 delta 也会从 50 涨到 60-70,也是盈利的,只是说少赚了 20 的 delta 而已。

上涨可以接受,如果下跌跌回原点,你期权 delta 变回 50,,整个组合 delta 变成 30%对不对?这个时候我把空单平掉,锁定空单的利润。高位开空、低位平空是不是可以锁定利润?再跌我不管,继续拿着,因为我对上涨有信心,只要涨起来我就加空单,是吧?如此往复几次,都不用多,从入场点开始,涨起来再跌回来,再涨再跌回来,那么你可能两次下来,你空单的盈利就已经足以负担期权时间价值的成本,相当于拿了一个零成本或低成本的看涨期权做多,这时候就很舒服。

更简单的办法是当涨到 70delta 的时候,也不用开空单,直接换成对等市值的 50delta 购。

下跌 delta 会变成 30,跌的慢,上涨会变成 70,涨的快。只要定期平衡成 50 的 delta 就行。

美股的黑天鹅基金 swan 就是定期平衡成接近 delta70 的基金。

这就是期权买方的特性,跟涨不跟跌。实实在在多吃肉少挨打。

虽然买方的购一般要付出时间价值,但即便是震荡市,也可以用这种刷 gamma 的方式减少成本甚至赚钱。

而正常的投资标的,来回上涨下跌,回到原点,一定是不亏不赚,没有劣势,也没有优势。

网格的问题则是下跌幅度过大时,不断买入后,所有资金都会被套死。

但因为购有杠杆,虽然理论上收益无限,损失有限,毕竟到期可能归零是很可怕的,你不会把所有钱全部梭哈买购,永远会有剩余资金来做一个再平衡的动作,对吧。

比较下来,网格策略什么的就有点相形见绌了。

仔细想一想,购居然可以不预判,就做到高抛低吸,好牛。

(当然不是完全不预判,是很少的预判,被动执行)

再来说杠杆基金

杠杆基金也可以做到少预判,被动高抛低吸。

高抛低吸的核心是:保持杠杆(风险)平衡,动态调整杠杆率。

什么意思?

首先确认大家已经理解 1.2X,1.5X,2X,3X 杠杆,倍数不同,损耗不同,但共性都是不会爆仓的。

我不知道现在是高点低点,但我相信我选的标的长期向好,小试牛刀,可以先来点小杠杆,这点杠杆没什么大影响,但如果标的走势长牛,这部分可以享受杠杆复利。

比如最简单的一个 V 型走势:投资标的 A,从 100 跌到 90,然后又涨回 100。

如果没杠杆的话,就是坐了一趟电梯,对吧,什么也没得到,但也没有失去。

大家知道 100 跌到 90 的跌幅是 10%,但 90 到 100 的涨幅是(100-90)/90=11.1%。

初始给 1.2X 的杠杆,跌下来时,正主跌幅 10%,1.2X 跌幅 12%,净值只有 88,涨回去正主涨幅 11.1%,1.2X 涨幅=88*(1+0.111*1.2)≈99.73

可以看到如果杠杆率保持不变,回到原点,的确有损耗。自己计算下还会发现,杠杆率越高,损耗也越大。

那怎么高抛低吸?

这里会有两个动作,很关键,一定注意理解,不懂多体会几遍:

第一个动作,跌下来后,实际杠杆会大于 1.2X,我们要先把杠杆重新平衡为 1.2 倍,会有一个还款减仓的动作。

不理解实际杠杆为什么变的再看一遍虎年王炸——杠杆的理解及风控指南 (opens new window)

但既然跌下来了,如果我认为标的有价值,未来会涨回去,是不是要加仓啊?

那第二个动作,在还款减仓恢复 1.2X 风险杠杆后,我将风险杠杆切换为 1.5X,再去借点钱来,把 1.2X 的杠杆变成 1.5X。

注意这个时候,我是不需要其他自己的钱来抄底的,用的都是借来的钱。

杠杆基金这个生态可以做到自给自足。

超牛的好不好,理论上,杠杆基金完全可以不用其他资金,动态平衡期权需要额外一点点资金,网格需要更多额外资金。

90 的时候换成 1.5X 的杠杆,然后涨回 100,正主涨幅 11.1%,1.5X 的涨幅就是 16.65%,那最终我得到的是 88*1.1665≈102.65。

我们发现回到原点,有额外收益噢。

把低的杠杆率,切换成高一点的杠杆率,就是一个低吸的动作。

正主回到 100 后,同样,仍是两个动作,第一个动作是上涨后,实际杠杆会小于 1.5X,那我应该重新平衡杠杆,去借更多的钱,维持 1.5X 的杠杆。

第二个动作,如果我判断可能要回调,那我卸一点杠杆,但不卸完,仍保持 1.2X,那又得有一个还钱减仓的动作,使得杠杆变成 1.2X。

把高的杠杆率,切换成低一点的杠杆率,就是一个高抛的动作。

不知道大家看明白了没,如果 A 继续涨,我可以继续享受 1.2X 的杠杆复利,如果 A 一直震荡,我只要通过跌下去切更高的杠杆率,涨上来,切较低的杠杆率,轻松又被动的实现高抛低吸,赚点小钱。

看明白了吗:

第一个动作是必做的,叫追涨杀跌,它更多的是一种风控思路,为的是保持平仓风险不变。

第二个动作是可选的,叫高抛低吸,它代表的是未来看涨,或者说均值回归时,杠杆有更好的进攻性。

追涨杀跌和高抛低吸就这样完美的结合了。

那我再问一个问题,如果 A 跌到 90 后,继续下跌,你应该怎么做?

如果切换到 1.5X 后,继续下跌,记住,第一个动作是必做的,下跌务必还款减仓,风控是保证你活下去的。第二个动作是可选的,如果认为还没跌到底,那就维持 1.5X(甚至可以降低到 1.2X),如果又跌了很深,你觉得要反攻了,那可以切换成更高的杠杆比如 2X,这样就具备更大的反弹力量。

单局输了一定要认,不要死扛,凯利公式有个最佳仓位比例,好好理解永续的概念。无论如何请记住,下跌务必减仓,追涨杀跌的思路控制平仓杠杆是很重要的风控。

原理本质就是数学模型,数学模型是中性的,标的具体走势才是关键。

真实世界的标的走势是非常复杂的。变更杠杆率后回到原点仍不一定是盈利的,还跟波动大小和时间长短有关。

同时,即使没有回到原点,变更杠杆率的来回刷仍有可能是盈利的。

所以杠杆基金始终偏投变,是有仓位限制的。

那永续杠杆复利玩法,实际要解决 5 个问题:

- 分配仓位比例

- 最低杠杆率

- 最高杠杆率

- 杠杆率切换逻辑

- 标的选择

仓位和杠杆率是有关联的,两种构建方向,第一种是小仓位,但杠杆率高,进攻性拉满。第二种是仓位可以大一点,但杠杆率要降下来。

像我比较躺,直接小仓位投变,限制仓位 10%,采用 TQQQ 这种 3X 高倍杠杆。

涨跌都很刺激,我能承受是因为我有经历 BTC 多次跌去 90%的经验,直接学我,很容易情绪失控。

通用框架只是范例,请记住:学我者生,似我者死。

理解背后的思路,不要机械照搬框架,稳增变 3:6:1 是我推荐的起手式,也许更适合你的是 9:0:1 的 9 债 1 购。

几乎没有两个人的风险偏好是完全相同的。

如果你选择仓位给的比 10%多一点,起手式的最低杠杆率最好低一点,涨了可以占小便宜,也有容错度,如果看错标的的话,大跌产生杠杆跌幅也可以接受。

比如最少保持 1.1X~1.2X;

最高杠杆率,融资融券自然是 2X,IC 贴水建议最高 2.5X;

至于切换逻辑就很多了。

比如高抛低吸的思路,机会都是等出来的,我会看高点回撤幅度。

杠杆平衡点可以少点,比如是 2 个,一个是高点回撤 20%,一个是高点回撤 50%,分别切换 1.5X 和 2X 的杠杆。

(我之前说过一个很重要的观测点,说如果 9 债 1 股当年出现负收益,第二年请加大权益类配置,我们假设 9 债部分收益 3%,意味着 1 股部分需要下跌近 30%才能使 9 债 1 股整体亏损,或者直接观测偏债类基金指数也可以)

喜欢交易的话,杠杆平衡点也可以多一点,每 10%甚至 5%都可以调杠杆。

追涨杀跌同样可以是切换杠杆的逻辑,比如 20 日均线往上,我就加杠杆至 1.5X,20 均线往下我就减杠杆至 1.2X,如果跌破某个基准点,全部清仓。这实际上就是类似合成香草的投变部分,杀伐决断,极致的追涨杀跌。

如果你有各种看市场 PE,PB 底部的能力当然是更好的,我的假设是一点都不知道市场高估低估的模板,随时傻瓜式入市的那种。

各自认可就好。

实践方面,杠杆平衡最容易做的是可以融资融券的 ETF,一手才几百,平衡起来很容易。

其次是股票融资融券,股票价格越低,杠杆平衡对应的资金增减也越低。

中证 500IC 得需要上亿的资金才可以精准平衡杠杆。

我的一个上市公司大股东朋友,听完我的思路后,他的最终选择是自建股票组合,进行融资低杠杆操作。

融资费大概 6%多,他很认可低杠杆平衡的思路,最低加了 1.2X 的融资杠杆。

自建股票组合思路为 R15 为主。

按他的话说,想通了杠杆复利很合算,1.2X 的杠杆,只有 0.2 的融资部分是需要成本的,就算 8%的融资费,一年只要 8%*0.2=1.6%的费用,如果股票有股息,则是完全享受 1.2X 的股息的,换句话说,股票组合的整体股息只要大于 1.6%/1.2=1.33%就可以覆盖 1.2X 的融资成本了。

最高杠杆率他没说,不过我蹭饭是有着落了。

标的选择是最难的。一路下跌的标的,无杠杆投资只能躺平装死。但对于杠杆基金,即使没有回到原点,变更杠杆率的来回刷仍保留了盈利的可能性。

怎么选标的呢?除了更强的指数,更厚的安全垫,还有一种思路叫周期的弹性。

这种我很少提,因为太难了,内生价值很少,安全垫也没有。

比如券商,5 年了都没什么涨幅,那有人就认为可以赌一下弹性。证券平均股息也有近 1.5%,能覆盖低杠杆的成本。

我也觉得买点 OK,但我不知道什么时候卖,没能构成一个完整的投资方案。

但如果你能构建 三知道 (opens new window) ,可以试试。

我自己还是喜欢永续的东西。

一尺之棰,日取其半,万世不竭。

这就是杠杆基金,是无限的概念。

最后我拿现成的纳斯达克(指代你喜欢或自己构建的组合指数)再说一遍加仓通用框架和使用杠杆的框架。(举例纳斯达克是因为杠杆基金也有现成的,且成本远比国内融资融券费便宜)

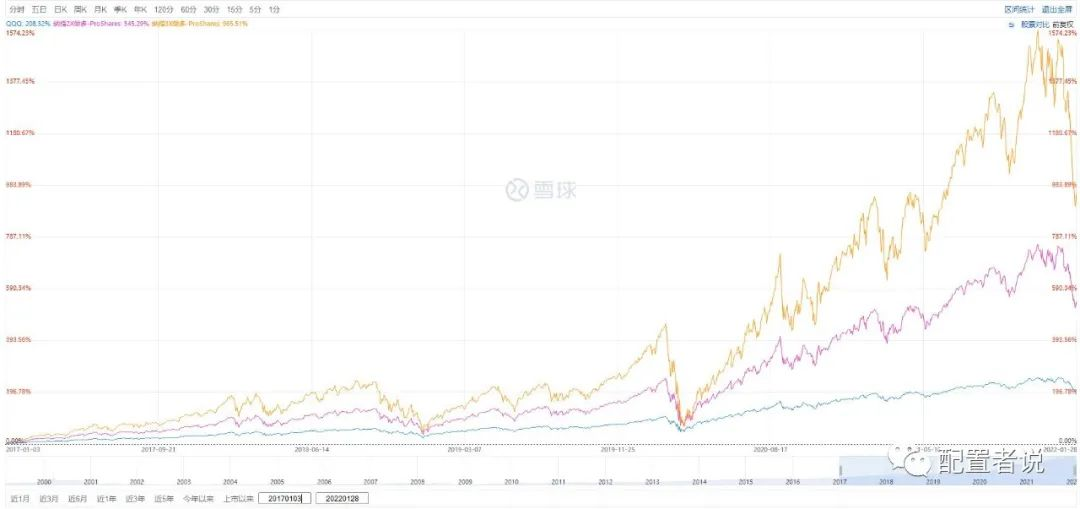

纳斯达克 ETF 代码 QQQ,2X 纳斯达克代码 QLD,3X 纳斯达克代码 TQQQ

蓝线是 QQQ,红线是 QLD,黄线是 TQQQ

以纳指为例,我可以自由分配不带杠杆的 QQQ 和 2X 杠杆的 QLD 以及 3X 杠杆的 TQQQ 的比例,自由组合构建 1X-3X 的杠杆率。想要杠杆低,多配置 QQQ,想要杠杆高,多配置 TQQQ,随心所欲。

我甚至压根不需要知道估值什么乱七八糟的东西,只看自高点以来的跌幅来加仓/加杠杆即可。

举个例子,我可以将任意入场的那天的指数净值记录为基准,基点为 100。最开始入场可以不加杠杆,简单直接买入 QQQ。涨了皆大欢喜,毕竟是赚钱的。

跌了呢?也不用怕,当自入场基点跌去 20%后,我可以将剩下资金,调整成 1.2x 及以上的杠杆,如果之后纳指反弹重回基准点 100,我这个操作方式很可能是可以盈利的,毕竟我在底部加了杠杆(当然也有可能不盈利,中途震荡时间太久,磨损会变大)

但如果不做这个加杠杆操作,基点从 100 到 80 再到 100,我得到的是原点,一场空。

如果基点在 80 后继续跌到 60 呢?那我就可以将杠杆调整成 1.4X 及以上。只要我相信长期走势是斜向上的,总能回来的。

跌幅越大,调整的杠杆倍数就可以越高。只要最终可以回到原点,有很大概率是赚钱的。

这里厉害的地方,一是在于我是不用投入额外的钱的,二是杠杆基金的原理是不会爆仓的。

跌多了将杠杆调高,涨多了将杠杆调低。估值什么的,一点不懂又如何。

跌幅很大的情况下,比如超过 50%,如果有其他可以加仓的现金流,工资,年终奖,拆迁款等增量资金进入动态平衡,那就更好了,直接买 1.5X 及以上的杠杆,只要回到原点,更加爽歪歪。

纳指十年 7 倍,2X 十年 40 倍,3X 十年百倍,想想是不是很激动?

但冷水依然要泼,前提是得先找到一个内生增长强,长期向上的标的,是不?

2022 开年纳斯达克最大回撤超过 15%,3X 最大回撤超 40%。

我在等着正主 20%的回撤,动态再平衡。

当然保守投资者不加杠杆最稳。只不过需要自己的钱来股债平衡,高点回撤大了就平衡下。

杠杆基金的优势是用别人的钱来平衡,杠杆基金也是一个 carry 策略。

问题就是想明白用什么来 carry,拿什么来覆盖损耗或成本。

我的答案是:更强的指数(内生增长)+更厚的安全垫(利差)

好了,相信各位看官对杠杆或多或少有了全新的理解和认识。

工具已经教给你了,修行就看你自己咯。

由于开年浮亏略大,我没有什么福利给大家,赶了几天工,终于在节前大致写完,谨以此免费文,当做红包献给我亲爱的读者们,给大家拜年啦~

文章可以先过一遍,别低头研究了,今天重点是团圆饭。

毕竟春节期间都可以反复看,然后认真考虑下,构建符合自己风险偏好的组合。

投资没有那么难,乐观点,耐心点,我就不祝大家越来越有钱了,毕竟这是板上钉钉的事,哈哈,祝不祝都一样。