抄作业 | 我的基金选择

抄作业 | 我的基金选择

# 更新 1

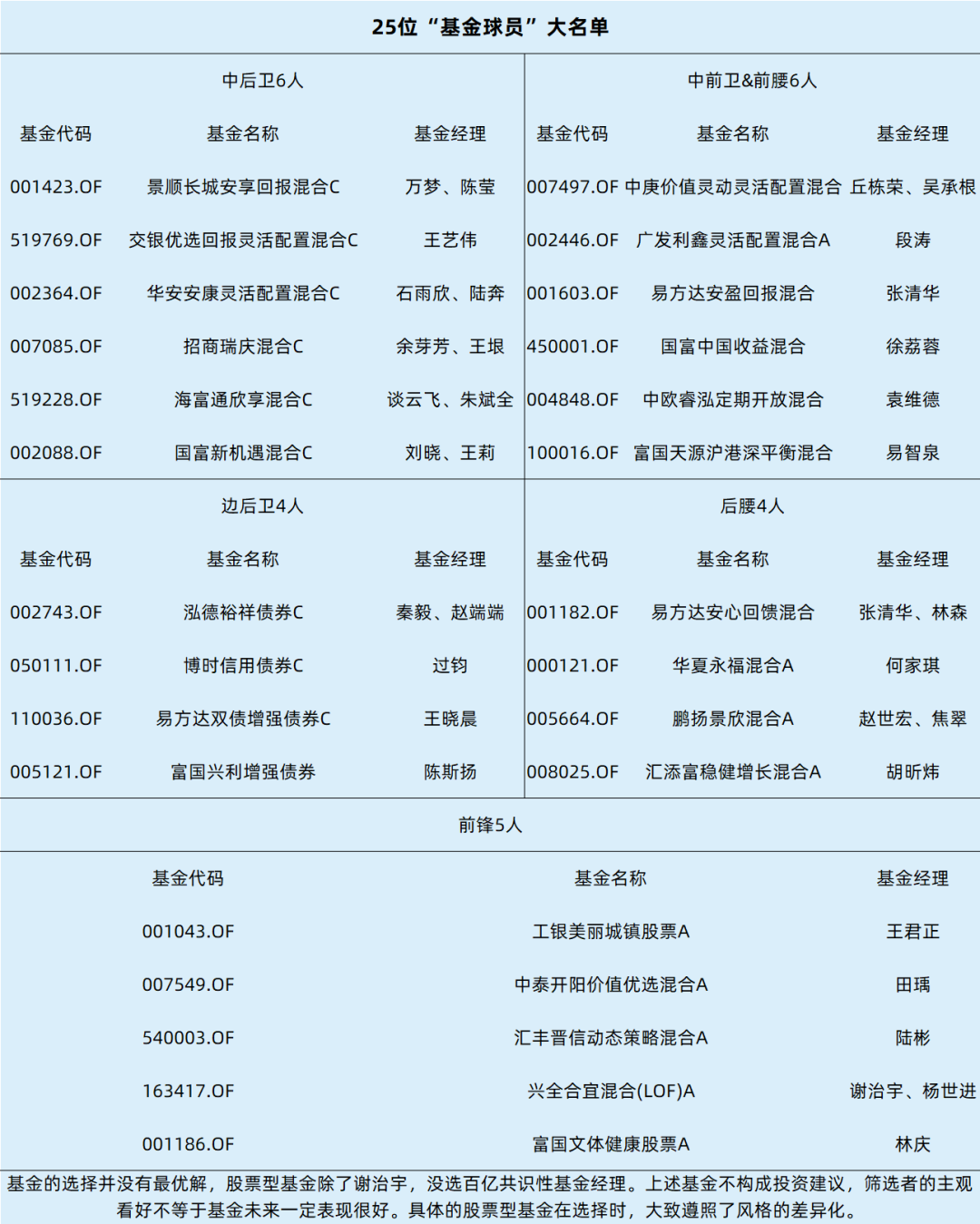

- 目标是冠军:后卫与后腰“基金球员”的选拔 (opens new window)

- 目标是冠军:中场型基金球员的选拔与探讨 (opens new window)

- 目标是冠军:前锋型基金球员选择的矛盾与现实 (opens new window)

# 股票基金

| 代码 | 名称 |

|---|---|

| 001938.OF | 中欧时代先锋 A |

| 163402.OF | 兴全趋势投资 |

| 163406.OF | 兴全合润分级 |

| 519732.OF | 交银定期支付双息平衡 |

| 161005.OF | 富国天惠精选成长 A |

| 260108.OF | 景顺长城新兴成长 |

| 166001.OF | 中欧新趋势 A |

| 519068.OF | 汇添富成长焦点 |

| 180031.OF | 银华中小盘精选 |

| 000566.OF | 华泰柏瑞创新升级 |

| 260116.OF | 景顺长城核心竞争力 A |

| 519736.OF | 交银新成长 |

| 110022.OF | 易方达消费行业 |

| 519712.OF | 交银阿尔法 |

| 519068.OF | 汇添富成长焦点 |

| 166301.OF | 华商新趋势优选 |

| 110011.OF | 易方达中小盘 |

这个清单买下来,三年跑赢沪深 300 30%不在话下。 配置思路: 大类资产配置框架,宏观基本面驱动+股债性价比配置

# 股债平衡型

股债平衡型基金通俗理解就是“半股半债”,将 A 股市场的波动直接砍半。对风险偏好中等的投资者来说,这类基金波动适中,长期拿得住,年化收益率并不低,是比较好的选择。

股债平衡型基金也是相对小众的投资品种。股债平衡看似中庸化配置,但依靠熊市中回撤小,牛市中基本跟上指数,震荡市超额收益显著的特征,也跑出了一些优秀的产品。

| 代码 | 名称 | 基金经理 | 是否持有 | 备注 |

|---|---|---|---|---|

| 270002 | 广发稳健增长混合 A | 傅友兴 | ||

| 070002 | 嘉实增长混合 | 归凯 | ||

| 004965 | 泓德致远混合 A | 邬传雁 | ||

| 001182 | 易方达安心回馈混合 | 张清华/林森 | 稳定,不断新高 | |

| 001603 | 易方达安盈回报混合 | 张清华 | ||

| 450001 | 国富中国收益混合 | 徐荔蓉 | ||

| 519732 | 交银定期支付双息平衡混合 | 杨浩 | 是 | 能攻能守 |

# 绝对收益风格基金(偏股型)

谈到“绝对收益风格”,大家的第一印象就是“固收+”。其实在偏股型基金中,也有一些基金经理在追求绝对收益。这类基金虽然无法保证每年都取得正收益,但基金经理高度重视绝对收益目标的实现。这类基金则看起来比较佛系,它们独树一帜,不与指数争一时之高下,而是专注于用各种策略努力实现正收益。

# 偏债混合型基金

在波动较大的市场,如果对上述两类基金仍不放心,偏债混合型基金可以成为中低风险投资者的长期选择。

与股债平衡型基金相比,偏债混合型基金的股票仓位更低,通常低于 30%。这类基金常年保持股债 2:8 至 3:7 的资产配置,具有净值曲线长期沿 15 度角向东北方移动的特征。在注册制改革时代,规模 10 亿左右的偏债混合型基金还能收获可观的打新收益。

各种债券类基金年化收益率与回撤对比

| 基金类型 | 年化收益 | 最大回撤(-) | 代表基金 | 基金经理 |

|---|---|---|---|---|

| 可转债基金 | 6.55-9.75% | 13%-21% | 000297,470058,340001 | 王石千、吴江宏、李建 |

| 积极债券型 | 7-12% | 14-3% | 002351,000171,050011,110027,110017 | 张清华、王晓晨、过钧 |

| 普通债券型 | 5-8% | 1.5-7.98% | 217022,233005 | 马龙、张雪、何家琪 |

| 纯债基金 | 4% | 1.17-3.44% | 002549,002486,001776,002354 | 王亚洲、洪惠梅、李秋实 |

| 保守混合型 | 8-16% | 3-21% | 001182,001115,001203 | 张清华、纪文静、谭昌杰 |

可转债收益不高,回撤比收益还大,性价比一般。

保守混合型的收益回撤性价比不错,个人觉得比一级债基和二级债基性价比都高。

纯债 4 个多点收益,回撤倒很低,一般最大回撤 2.3 个点。我觉得不如多承担一点回撤,保守混合型回撤低的广发聚安、聚宝回撤才 3 个多点,收益却高了 4 个点左右年化 8 个多点了,性价比太高了。张清华裕祥、裕丰收益回撤性价比非常不错。

保守混合型持有过程体验还是普遍好于债券型(纯债除外)。 我还是喜欢用保守混合型替代债券基金甚至现金替代备用。

# TODO

| 代码 | 名称 | 基金经理 | 是否持有 | 备注 |

|---|---|---|---|---|

| 001938 | 中欧时代先锋股票 A | 周应波 | 曾经持有 | 规模大 |

| 519736 | 交银新成长混合 | 王崇 | ||

| 163406 | 兴全合润分级混合 | 谢志宇 | 过程体验比较好 | |

| 163411 | 兴全精选混合 | 陈宇 | 专注、风格凌厉、擅长追踪市场热点。 持股分散。 换手率高,波动性稍大 | |

| 兴全商业模式 | 乔迁 | 观察 | 过程稳健,回撤控制好 | |

| 兴全新视野 | 董承非 | 每个基民都能赚钱,盘子大 | ||

| 兴全趋势 | 董承非 | 是 | 回撤有点大 | |

| 交银新生活力 | 杨浩 | 是 | 能攻能守 | |

| 交银持续成长 | ||||

| 工银文体产业 | ||||

| 嘉实新兴产业 | ||||

| 富国美丽中国 | ||||

| 汇添富文体娱乐 | ||||

| 161903 | 万家行业优选混合 | 黄兴亮 |

兴全除了合润,陈宇和乔迁到底应该选谁呢?我个人觉得确实各有千秋,都不错吧。要猛烈还是陈宇,要过程稳健就乔迁。陈宇的独立投资经验更丰富一点,乔迁和董承非共同管理过基金,过程回撤控制好一点。风格来说精选偏成长,商业模式均衡一点。

精选的回撤是大一点,选精选的是看好更长周期的收益预期。选商业模式是看好回撤控制,乔迁回撤控制还是挺有策略的

买基金和结婚一样,结婚前睁大眼睛精挑细选,结婚后睁一眼闭一眼

一个持有体验好的基金,背后有很多策略,是我们看不到的,积极一点的基金,就是会及时兑现涨幅高的行业,布局更安全性价比更高的行业。也会适度调减仓位,先做一个大宏观的资产配置,进行风险预算,决定大类资产配置,再分到中观行业配置,再精挑细选具体个股,根据行情预期,选择集中或者分散。还有很多其他策略,比如估值模型 原来很多用 PEG ROE 现在好像又不一样了。 体验好的,组合持仓特别讲究均衡,有的立足中长期静待花开 还是花骨朵的左侧交易的,有的正在开花创新高的,或者叫短期股。 风格也是成长价值都会有,这样组合才不会大起大落 。

仓位正常的话 ,加仓不能太频繁密集,要拉开一点价格差,学会扛一点波动,仓位低建仓期倒是无所谓。 盈亏同源,还要看自己的风险波动承受能力,扑腾股票的话,风险承受能力可能还行啊?不如看自己最大回撤,假定这些基金组合回撤 20%,能不能接受,如能,问题不大。可以先建立底仓 4-5 成(是需要买入的 4-5 成仓或者 6 成仓)。那是因为 789 月震荡了 3 个月,可能大幅下行的概率不大。万一真的下跌,还有 4-5 成仓补仓,还是可以不甚焦虑的。。如果放眼立足布局 21 年,年初就有个半仓,心态比较平稳,基金按年度看,平均收益下跌的年份很少,除非 18 年那样单边大跌。。如果还是不放心,可以先买稳健一点的基金,比如易方达安盈,泓德致远,交银定期支付等,大跌的时候转换到更高仓位的基金。总之,盈亏同源。存量资金来说 ,35 度附近,我认为 65%左右仓位是合理可行的,激进一点就加一点到 8 成或者 85%,稳健派可以降低一点比如 5 成仓。闪电来临之前要在场。当然存量资金在场简单。新进场可以定投一样分批次进场,波动小一点。

总体来说,长期看,成长型的收益更高,价值型的波动更低,均衡型的收益比较好,波动也适中,比较容易拿住,太价值或者太成长,逆风期都会很难熬,比如这 2 年的价值型日子就没那么好过了。

工银,中观行业配置,长期收益也不错,波动比较接近均衡型的,做得好的有袁芳工银文体产业,袁芳的收益好回撤还控制的也比较好。工银瑞信基金公司长期业绩一般,行业排名中等水平,这个就要紧盯着基金经理。

大 A 的环境,拿陈光明总的话说就是价值成长型超额收益高,嘉实归凯的 GARP 价值成长型策略,嘉实新兴产业长期收益会比较高,当然过程波动也比较大,按需选择吧。想吃肉就要接受背后的挨打。波动是真的比较大,比重仓某些行业的还是要好一点。 总有不少人想一会儿空仓,一会儿满仓的操作从而规避下跌,抓住上涨。从概率上来说,频繁择时大概率是导致负收益的。其实优秀的基金经理也在做择时。只是他们做的是以年,以牛熊为周期的择时,不容易被一眼看出来罢了。

长期来说,一个偏价值的基金是可以需要的,富国美丽中国其实价值成长都有,下半年以来表现不错,还是归类到偏价值吧。 富国天惠波动也很大,我觉得那不如就拿张坤的易方达中小盘。

牛市中的焦虑,来自于对短期诱惑的难以抗拒,对收益波动的患得患失 。 与其在波动中反复折腾短期的机会,消耗精力,不如坚持一个长期的目标,坚守长期有效的投资方法。 每一份收益的实现都需要经历无数次的回撤和波动,要坚定长期目标,不为小波动所扰,不被短线收益所诱惑。

如果中间基金经理换了,该怎么处理? 换基金,如果是整体业绩好的公司,可以减仓部分再观察持有。

# 估值

我个人认为,并且大部分基金经理也认为,除了医药消费科技暂时高估,其他行业并未高估。再看看今年做股票的人,是都赚钱了吗?没有。选择能主动降低这几个热门板块的基金经理持有。我这些的基金经理都做到了。

基金投资,低估值买入,高估值卖出,在买入和卖出之间,是持有,现阶段就是持有期。我认为短期来说,到 21 年 1 季度都还是持有期。长一点看,预计可以持有到 22 年上半年。过程会有大小牛熊夹杂着。

就是通常会情绪和基本面共振,牛市估值是会高估的。 做个股股票的人,激进的高换手的 ,我叫他鹰派,可能全过程只有 20%-30%的时间是持有的,那就是主升浪上涨阶段。也就是长期空仓,逮到机会出手吃一口。 那基金投资,我这种就是属于象派,行动迟缓,慢动作,几乎一直在场。只在大牛市泡沫期以后短期急跌暴跌大熊市阶段回避一下。也就是大概只有 20% 30%左右的时间是空仓的,其他时间都是在场的。 量化一下就是:4000 点以前,市场未高估以前,几乎不会大规模减仓。

# 回撤

权益类品种,波动回撤是他固有的特性。指望没回调是不现实的。如果权益类基金没回调,那直线上涨,人人都买,人人都能拿住,人人都能赚钱。显然是不现实的。 牛市也不是天天涨,也会有调整的 。天天涨那不是人人都能拿住,大家都能赚钱了吗?? 牛市就是边涨边回调 ,边洗盘 ,让人下车 ,再换人上车,这样上涨过程抛压小。

高抛低吸,能做对一半不?牛市,我还是宁可吃回调,也不愿意牛市过程踏空。 回调怕什么呢 ,就当没涨那么多。 卖了买,大部分人最后还是追高买回去的,能及时低位买回去的很少。 即使做成功,因为无法卖最高点买最低,大概也就是小小几个点差价,没必要做。。 没有人真的可以最高点卖了 ,再最低点买回去。

至于是不是风格切换,1.2 天说明不了什么,基金长期大概率跑赢指数,也不是每年都跑赢。更不是各个阶段都跑赢,更不可能每天都跑赢。

# 总结

这四类基金,由于基本不会出现在排行榜的前列,容易被投资者忽视。但实际上它们都具备较高的投资价值。与其临渊羡鱼,不如退而结网。高收益谁都向往,但如果你不能正确理解股市的波动,承受不了净值的回撤,忍受不了长期投资的煎熬,那还不如降低一点收益预期,踏踏实实持有这几类基金。

# 参考链接

选出我心目中的最优秀的股债平衡型基金,供大家参考,交流,学习。 - 集思录 (opens new window)

# TODO

优质基金投资讨论(免费) - 集思录 (opens new window) 论兴全爆款基金 - 集思录 (opens new window) 选出我心目中的最好的基金,供大家参考,交流,学习。 - 集思录 (opens new window)