止盈要小、止损要宽;彩票少买

止盈要小、止损要宽;彩票少买

# 前言

这篇发帖,是基于 Peter Carr 教授 与 Marcos López de Prado 先生 于 2013 年发表的文章《Determining optimal trading rules without backtesting》和我前同事所做的后续分析《无需回测以确定最优交易规则》 (opens new window), 提出了策略止盈止损的设置原则。

为了简化表述和降低阅读难度,本文的讲述以定性为主;如有兴趣了解具体的数学推导过程和 Python 代码,可以点击前面的公众号链接文章。

另外,根据我的发帖习惯,还是先给出结论:

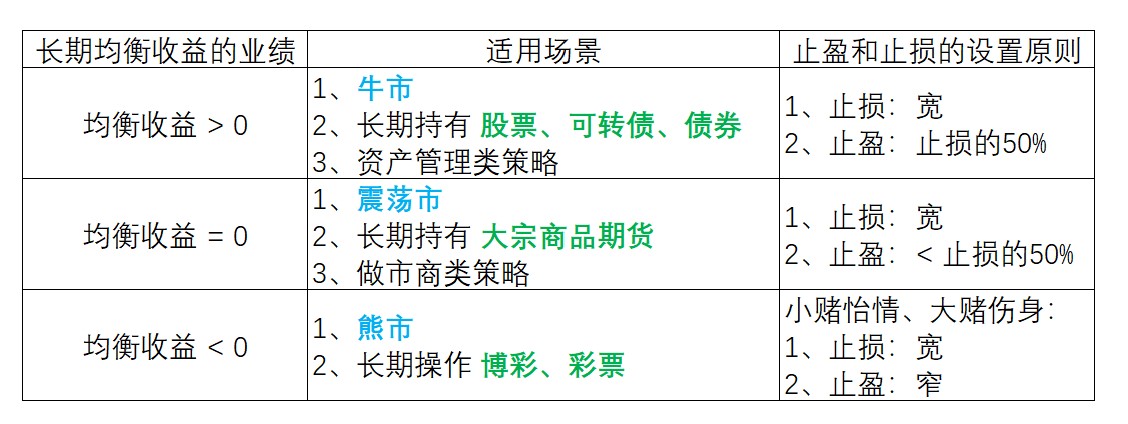

| 长期均衡收益的业绩 | 适用场景 | 止盈和止损的设置原则 |

|---|---|---|

| 均衡收益> 0 | 1.牛市 2.长期持有股票、可转债、债券 3.资产管理类策略 | 1、止损:宽 2、止盈: 止损的 50% |

| 均衡收益= 0 | 1.震荡市 2.长期持有大宗商品期货 3.做市商类策略 | 1.止损:宽 2.止盈: <止损的 50% |

| 均衡收益< 0 | 1.熊市 2.长期操作博彩、彩票 | 小赌怡情、大赌伤身 1.止损:宽 2.止盈:窄 |

# 原则的理论解释

一般来说,关于策略参数的优化,比较常见的做法是使用通过步进调整参数,去跑大量的回测业绩,从而获得一个相对比较好的参数。但这样做的主要问题是,很有可能出现“过拟合”的情况 —— 与之相反,本文提出了不通过历史回测的方法,能够在不同的特征场景下,可以通过数值方法找出最优平仓规则设置所在的区域,并可以规避由历史回测方式来优化策略或会产生的过拟合问题。当然,这里也是有前提的:资产价格遵循离散的 Ornstein-Uhlenbeck 过程(对于本文来说,你就默认当它满足吧)。

具体的推导过程,参见:《无需回测以确定最优交易规则》 (opens new window)

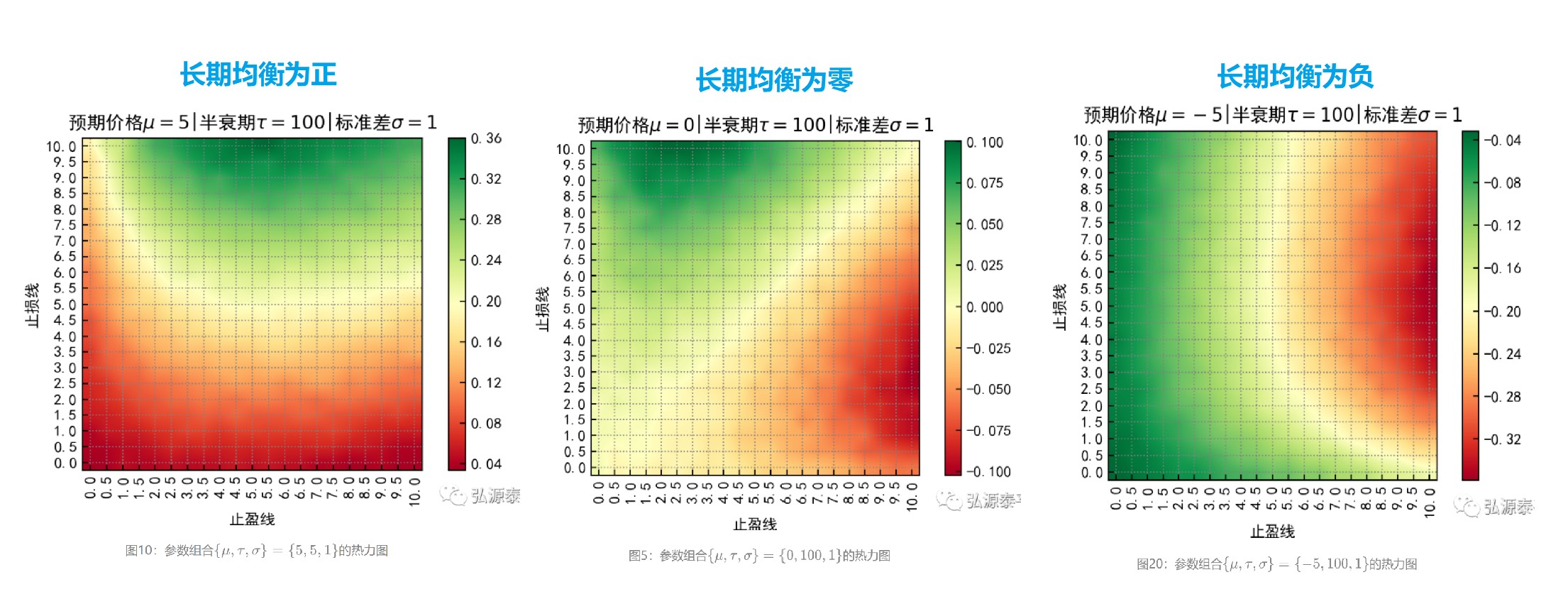

典型的结果,可以参见下图 —— 绿色越深,表示夏普比率越高、结果越好:

# 原则的定性结论

- 关于均衡业绩的解释 均衡业绩,可以大致看做长期持有一类资产的投资回报。

- 均衡业绩 > 0:股票、可转债、债券,这些有正现金流的资产

- 均衡业绩 = 0:大宗商品期货(我以前做过回测,长期持有 GSCI 指数 30 年以上,其投资回报主要是由用于抵押品的美国国债的利息创造的,而非商品价格的长期上涨)

- 均衡业绩 < 0:买彩票、去赌场长期多频次的博彩,以及其他数学期望为负的游戏

- 关于止盈止损的设置原则 —— 总体上,止盈要小、止损要宽;彩票少买**

对于 均衡业绩 >= 0 资产,交易策略的参数设置,应遵循“止盈要小、止损要宽”—— 这一点似乎有点反常识;因为最经典的说法是“Cut loss,Let profit run”,也就是“及时砍仓,让利润奔跑”;这种说法的潜在意思,似乎是“止损要小、止盈要宽”。

# 找个例子,测一下

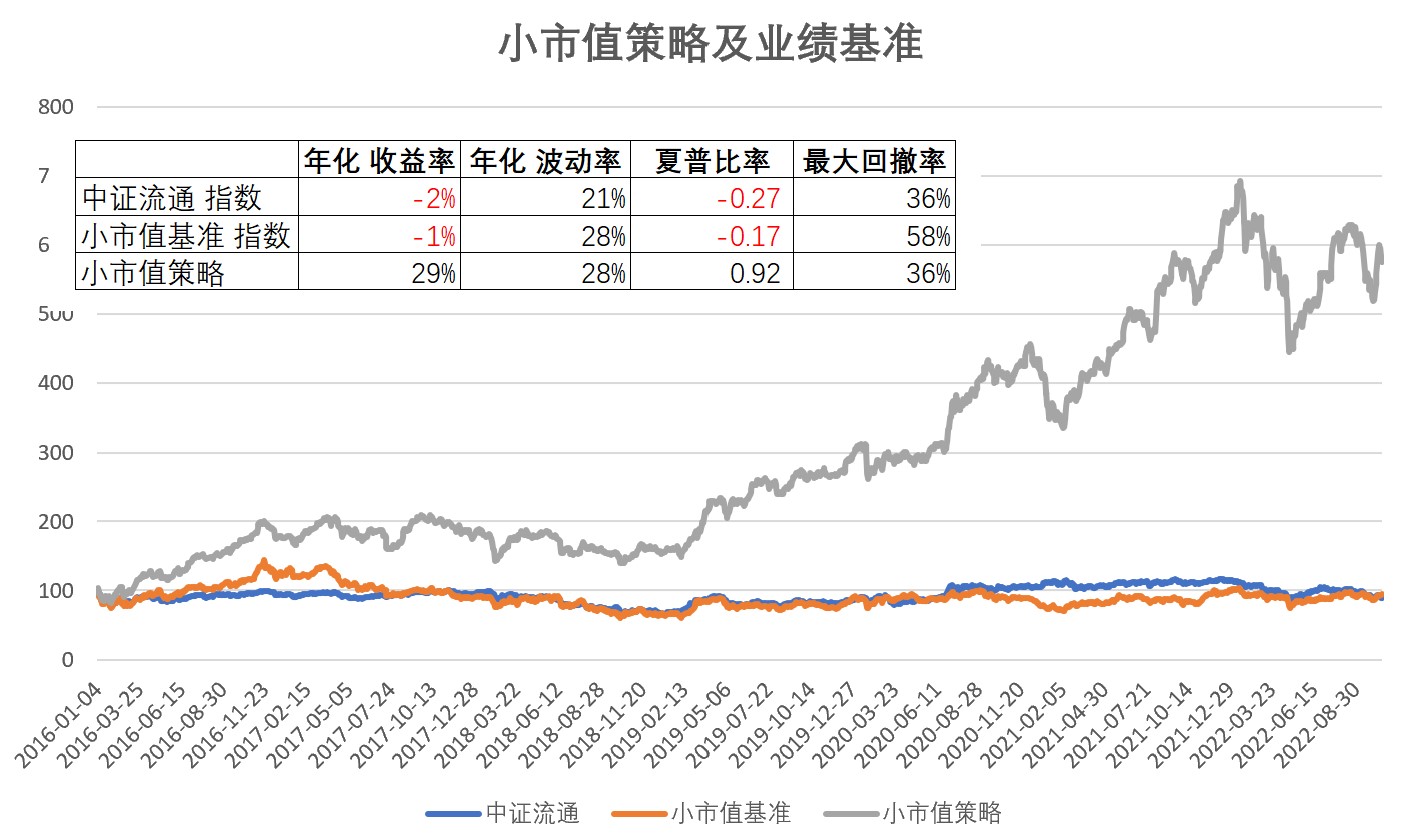

我找了一个业绩很普通的小市值策略,来测试一下上述的定性结论。

1. 小市值基准的构建

以 A 股市场(剔除上市不足 1 年、ST 股票)中流通市值最小的 10 个股票,采用年度调仓的方法,构建小市值基准指数。

2. 小市值策略的构建

选股细节:略

调仓评率:每天

止盈和止损的参数:均为 10%

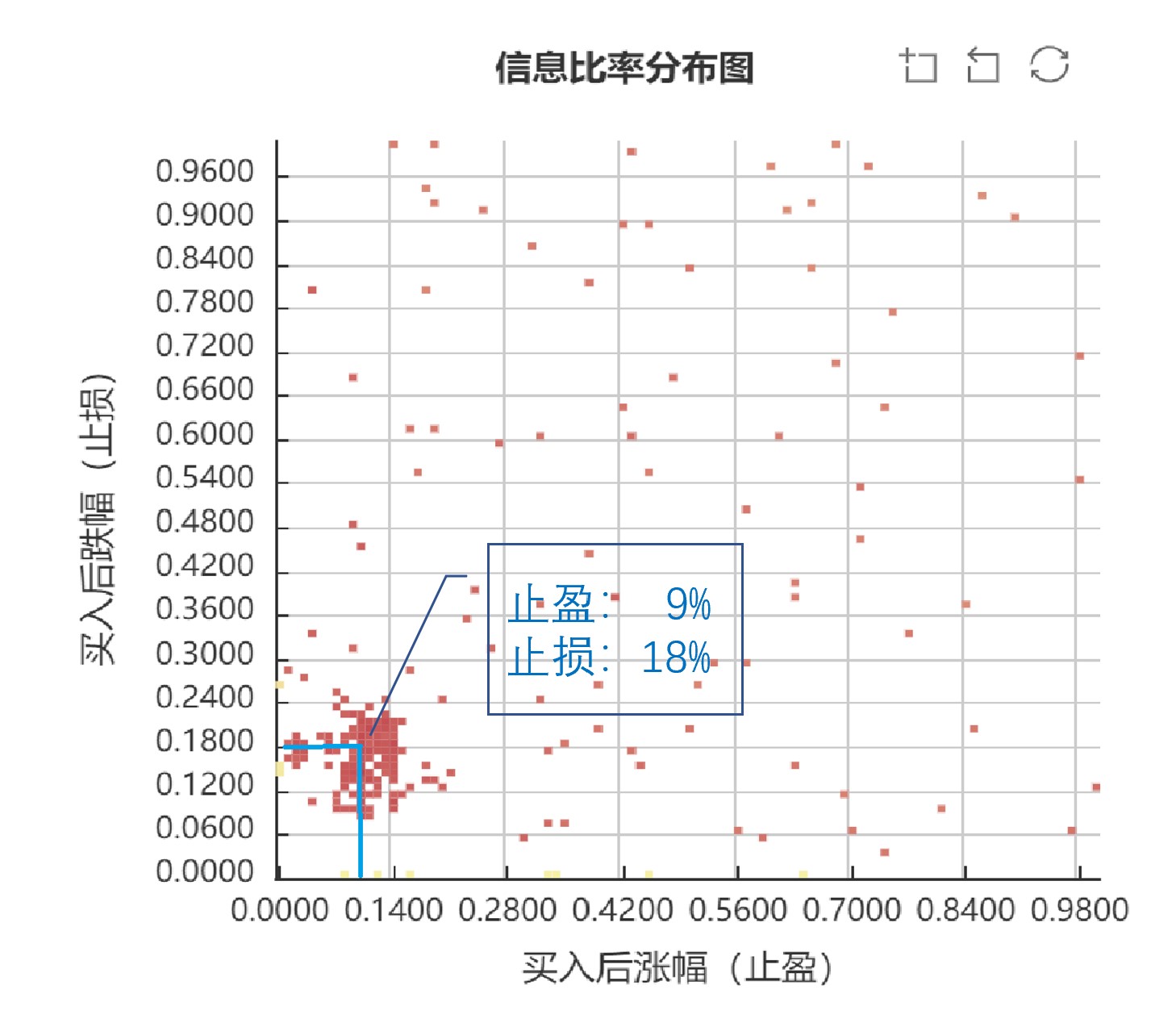

3. 通过大量参数步进的回测,观察最高夏普比率出现的区域:

4. 小结

通过上面的测试,可以看出:

1)小市值基准指数,长期均衡收益 约等于 0

2)根据前文的定性原则:止盈的参数,应当大约设置为止损的 50%

3)从大量回测的结果来看,高夏普比率的出现范围,大致在【止盈 9%,止损 18%】这个点的周围

4)对比 2)和 3)可以看出,定性原则和这个回测跑出来的结果基本相符

# 总结

综上,我们可以得出,投资策略设置止盈止损的原则,不应该是“Cut loss,Let profit run”;而应该是“止盈要小、止损要宽;彩票少买”