易方达基金管理有限公司

易方达基金管理有限公司

# 易方达基金管理有限公司 (opens new window)

正如我们有时候买东西追求“牌子”一样,比如十三香之王师傅,空调之董大姐,辣椒酱之陶干妈。买基金当然也不例外,优质公司出好产品的几率当然更大。我们今天通过客观的数据分析,帮助大家了解下优秀的基金公司——易方达基金管理有限公司。

首先这里先把分析所得结论告诉大家,给大家留一个整体的印象方便阅读(防止大家中途退出看不到精辟的结论),我们可以看出易方达基金管理公司是一家规模雄厚,产品线丰富,基金经理团队优秀的基金机构。基金公司的特点如下:

▷ 基金规模连年增长,目前主要基金类型(股票型、混合型、债券型)规模均进入行业前 3 名,日益增长的规模反映了基民对公司的认可;

▷ 基金经理团队实力雄厚,团队成员管理经验丰富,并且百亿以上基金经理占比较高,盈利能力较强;

▷ 基金产品线丰富,各种类型基金俱全,基金持仓偏好消费、科技、医药。盈利能力突出,近三年收益率不乏超过 100%的优质基金。

易方达,“两张”张清华张坤,张坤易方达中小盘重仓消费股,长期业绩很好,短期波动比较大,看个人选择吧。张清华债券大佬资产配置厉害,易方达新收益仓位很灵活,易方达安盈半仓,收益依然不比偏债混合型低。我个人倾向于张清华。

# 公司简介

易方达基金成立于 2001 年,是一家领先的综合型资产管理公司。通过市场化、专业化的运作,依托于资本市场,为境内外客户提供资产管理解决方案。

截至 2020 年 6 月 30 日,公司总资产管理规模超过 1.6 万亿元,是国内最大的公募基金管理公司,其中非货币非理财型公募基金管理规模排名行业第一。主动权益类基金自 2001 年公司成立以来平均净值年化增长率为 13.94%,债券类基金年化增长率 7.71%,均居基金行业前列。

公司文化以“诚信,抱朴,存谐,笃进”为核心。公司客户包括个人投资者及境内外央行、主权基金、社保基金、养老金、大型金融机构等各类机构投资者。

公司前五大股东分别为盈峰控股集团有限公司、广发证券 (opens new window)股份有限公司、广东粤财信托有限公司、广东广晟资产经营有限公司、广州广永国有资产经营有限公司。

# 经营总述

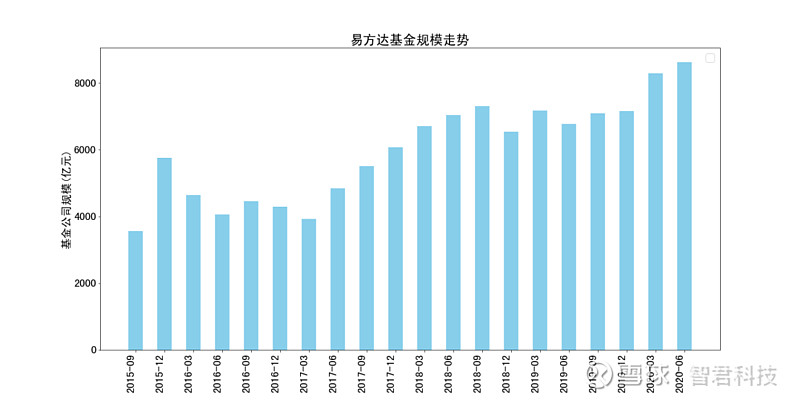

截至 2020 年 6 月,易方达基金公司的公募基金总规模超过 8000 亿元。总管理规模在全市场排第 2 名,非货币理财管理规模在全市场排第 1 名。

图 1 易方达全部基金净资产规模走势

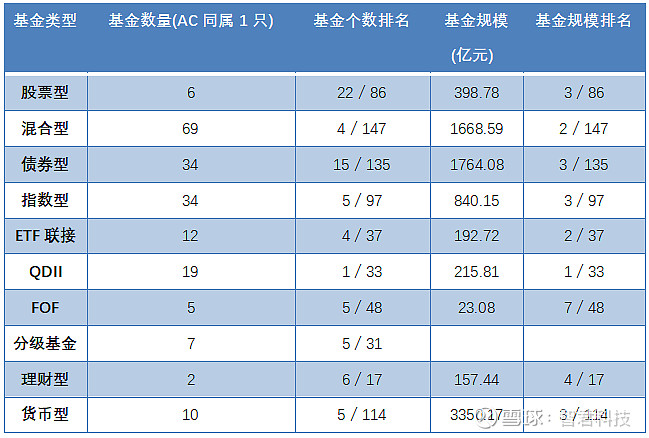

从基金类型的分布来看,易方达旗下基金规模和个数都很多,在除分级基金以外所有主要门类的基金规模排名都居于前三;其中股票型(规模排名第 3 位)、混合型(规模排名第 2 位)、债券型(规模排名 3 位)和指数型(规模排名 3 位)。

表 1 易方达旗下各类基金数目、规模

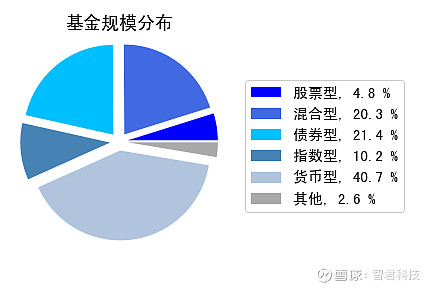

从基金规模分布来看,货币型最多,占 40.7%,其次为债券型,占比 21.4%,其次为混合型,占比 20.3%,其次为指数型,占比 10.2%。

图 2 易方达基金规模分布

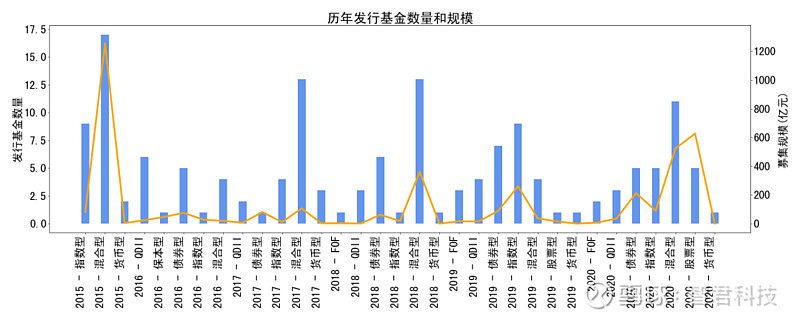

从历年发行规模看,今年发行规模已经超过 1492 亿,超过此前 2015 年的 1339 亿,也远超 2019 年的 432 亿。今年新发基金以股票型和混合型为主,均超过 500 亿。

图 3 易方达历年基金发行数量与规模

# 基金经理

盘点易方达的 26 位权益基金经理,他们整体大多呈现出低换手的成长型风格,均衡及深度价值风格基金经理则相对稀缺。此外,随着近几年赛道股投资的兴起,易方达在 TMT、大制造、新能源、消费、医药、周期及金融等板块均有相应的主动基金产品进行覆盖,在具体实际投资业绩上,则有所分化。

如果剔除纯粹专注于特定行业主题的基金经理,可以按照投资策略将易方达的主动权益基金经理分为长期价值、高成长、均衡偏成长及均衡四类风格。

- 整体风格偏向成长,估值容忍度较高。

像长期价值、均衡偏成长及快速成长这几类基金经理都可以归类为成长风格,在这些基金经理之间除了少数投资风格鲜明外,很多基金经理辨识度并不高。个股投资上整体偏向于中大盘,基金经理挖掘的中小盘黑马股并不多。与成长风格基金经理扎堆形成鲜明对照的是,易方达的均衡型、均衡偏价值型及价值型基金经理几乎为空白,只有杨嘉文可以归属于这三类风格中的均衡风格。

- 在不少赛道上均有相应的布局。

易方达在周期、制造、TMT、新能源、金融、医药、消费及军工等板块均有相应的专职基金经理,投资者很容易从中找到自己感兴趣的赛道型产品。不过问题在于这些赛道基金中整体延续了易方达的低换手风格,在近两年个股轮动速度加快的行情中部分产品业绩在同行中缺乏竞争力。

- 量化团队分散。

易方达针对指增产品有四组团队采用不同的策略进行覆盖,这样做的好处在于可以为投资者提供多样化的指增产品,坏处则在于不能让公司的量化产品打造出品牌效应,也使得公司层面缺乏采用同一策略覆盖各种指数的指增产品。

参考阅读:易方达主动权益基金经理大盘点 (opens new window)

易方达基金公司有基金经理 55 人,平均从业年限 4.48 年,高于行业平均的 16.24 人及 3.64 年。具体分类管理规模如下表所示:

表 2 易方达基金经理信息

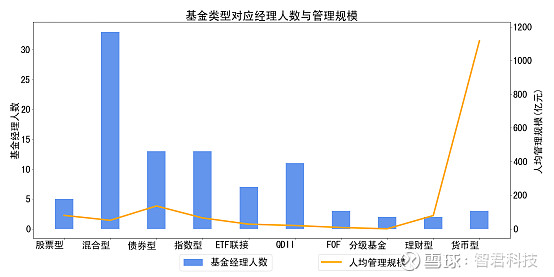

从基金类型对应管理规模看,混合型、债券型、指数基金经理人数较多。人均管理规模在 100 亿上下,高于行业平均。股票型基金人数少,但平均管理规模高。

图 4 易方达基金规模分布

易方达旗下有权益类基金经理 33 位,其中管理规模超过百亿的经理多达 9 位。管理 3 年以上的基金经理有 14 位,近三年收益排名前 20%的有 6 位,前 50%的有 7 位,夏普 (opens new window)率在市场前 20%以内的有 4 位,前 50%有 7 位;

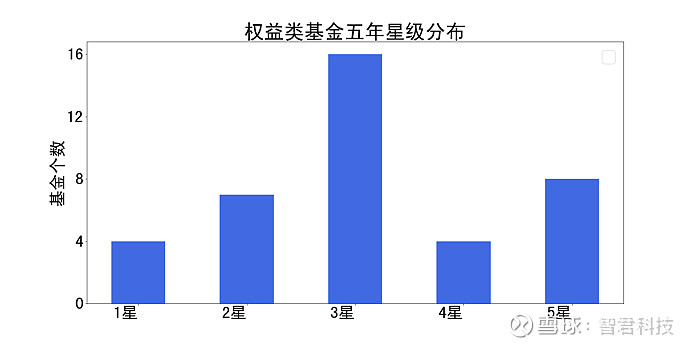

从拥有五年星级的 8 位基金经理中看,所有经理的星级均在 3 星以上,其中 5 星经理 1 位,4 星经理 4 位,3 星经理 3 位。

表 3 易方达权益类基金经理信息与表现

固收类基金经理人数为 13 位,其中 6 人的管理规模在 200 亿到 600 亿之间,近三年收益排名前 20%有 5 位,前 50%的有 7 位,夏普 (opens new window)率在市场前 20%有 1 位,前 50%有 6 位。

表 4 易方达固收类基金经理信息与表现

# 基金汇总

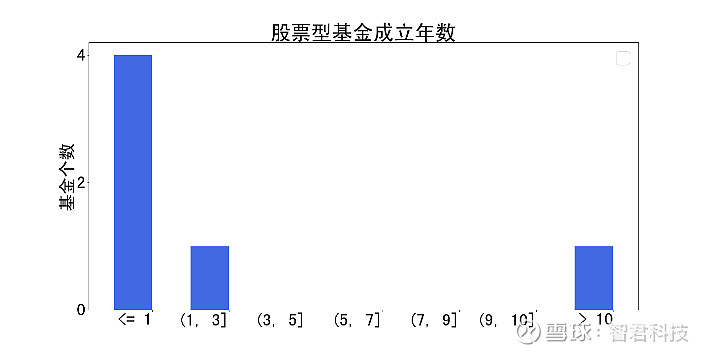

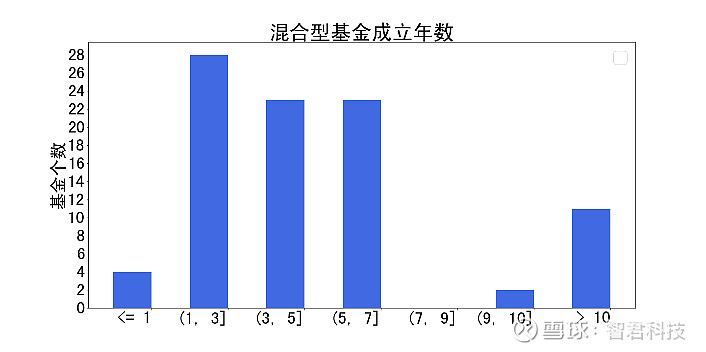

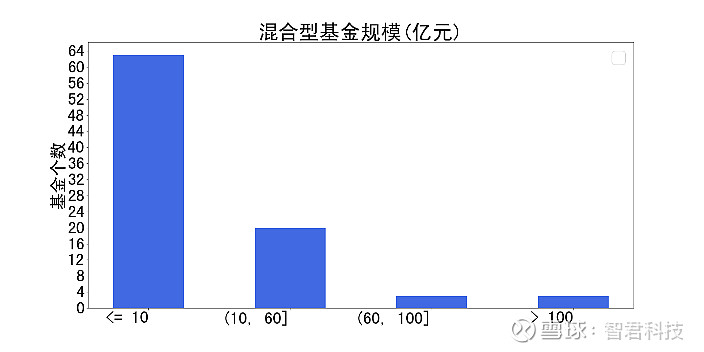

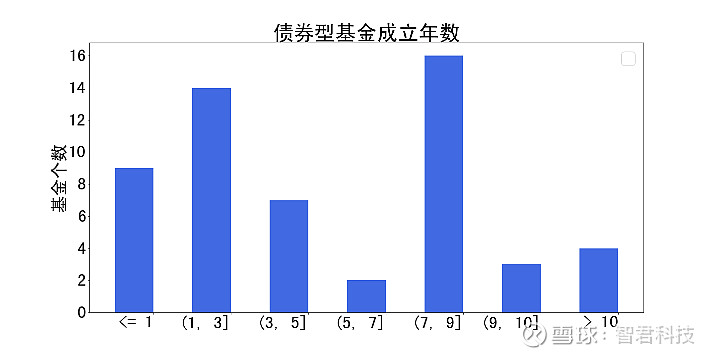

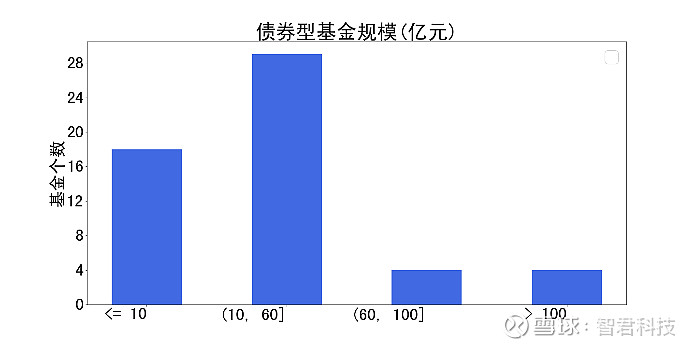

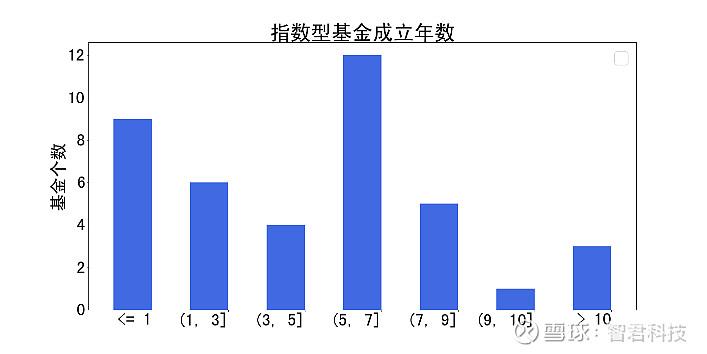

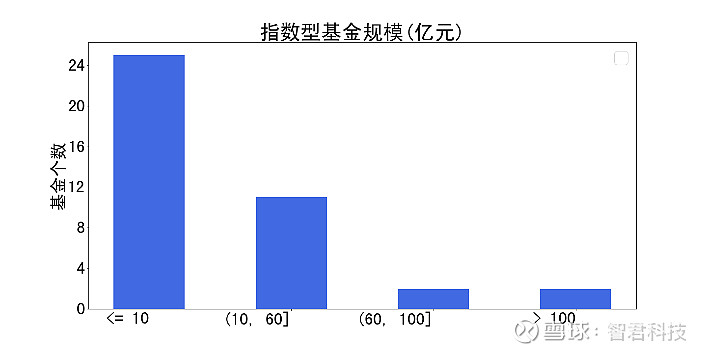

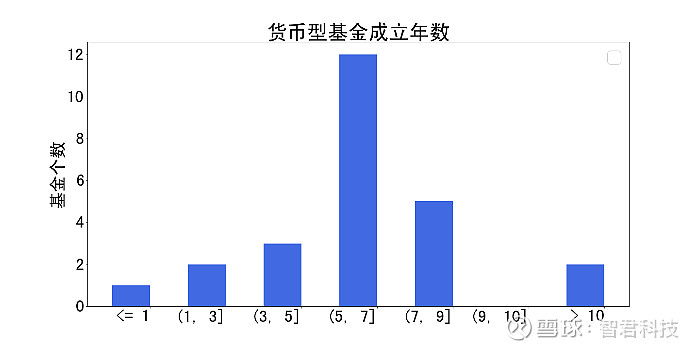

易方达基金旗下除股票型基金成立时间较短外,债券型、混合型、指数型基金 5 年以上基金占比都较高,10 亿以上基金占比也较高。易方达基金是在各个方向发展较为均衡的老牌基金公司。

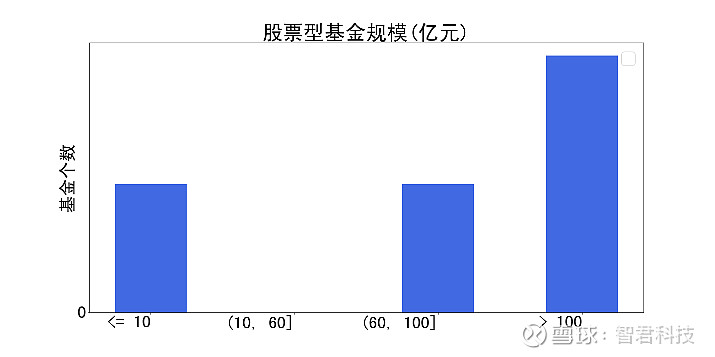

图 5 易方达股票型基金成立年数和规模

图 6 易方达混合型基金成立年数和规模

图 7 易方达债券型基金成立年数和规模

图 8 易方达指数型基金成立年数和规模

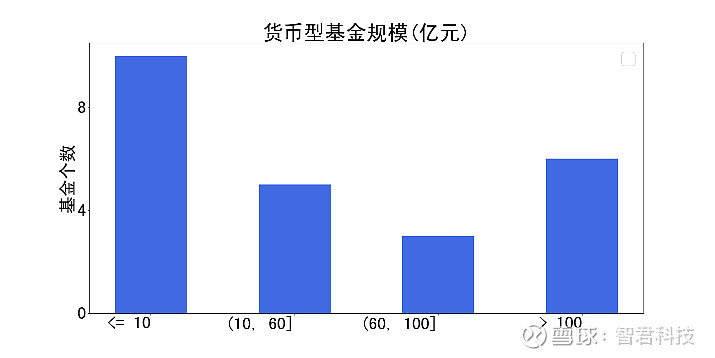

图 9 易方达货币型基金成立年数和规模

# 权益类及固收类基金运营综述

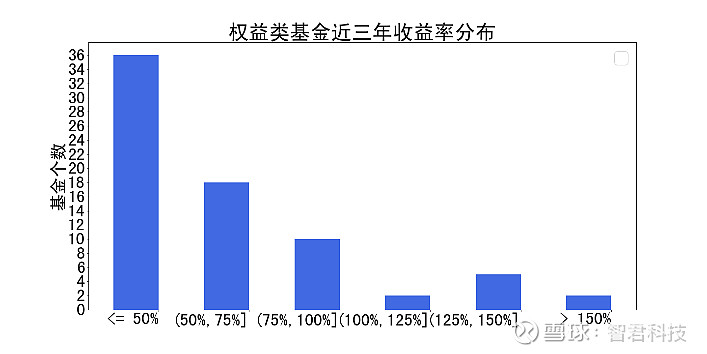

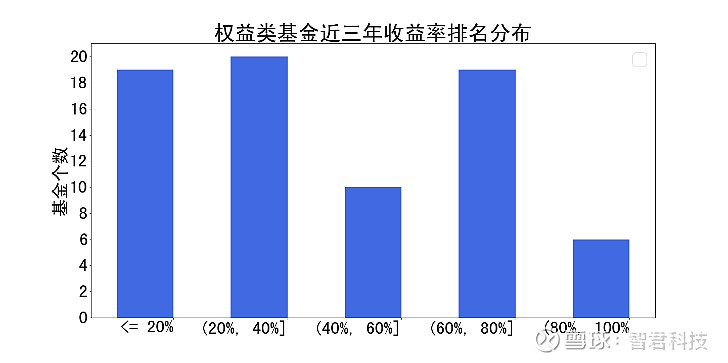

权益类基金近三年的收益表现。累计收益在 50%以下的数量最多,其次是收益在 50%-75%之间的基金,也不乏收益超过 100%,甚至 150%以上的基金。其基金累计收益在全市场同类基金的排名分布较高。处于前 20%的较多,约 18 只;前 20%到 40%的最多,有 19 只;其次是处于 60%-80%的也有 18 只。

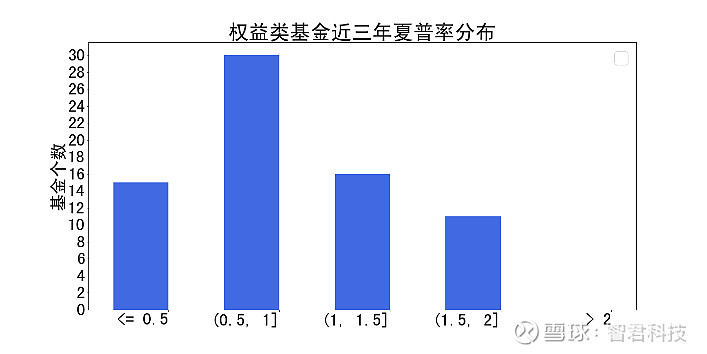

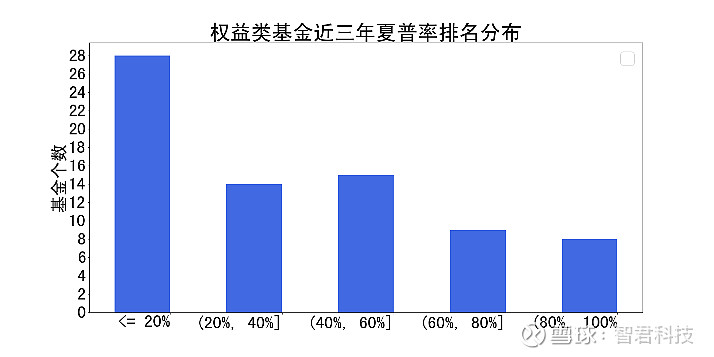

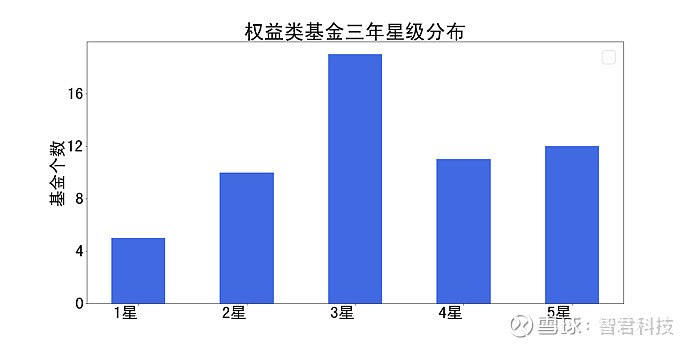

从近三年权益类基金的夏普比率看,在 0.5-1 的基金最多,有 30 只,1-1.5 和 1.5 到 2 的也不少,各 15 只左右。夏普 (opens new window)率排名在前 20%的基金最多,有 28 只;其余排名分布较平均,约 10-15 只。从基金星级来看,三年星级在 3 星的最多,有 18 只,2 星和 4、5 星的基金都在 10-12 只。五年星级也是 3 星最多,约 16 只;5 星基金其次,约 8 只。

图 10 易方达权益类基金近三年表现

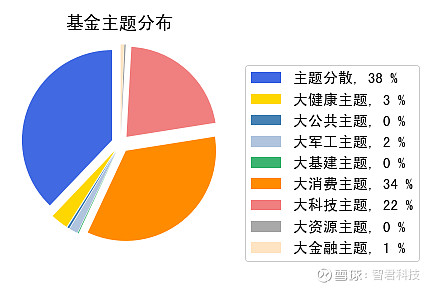

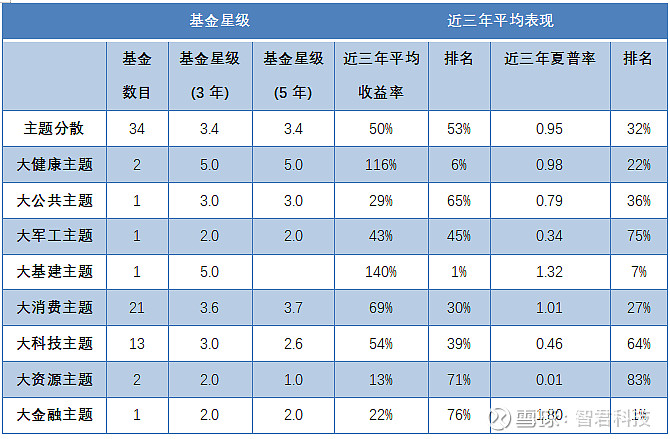

权益类基金中投资主题分散的基金占 38%的规模份额,大消费 (opens new window)和大科技主题基金分别占 34%和 22%左右,其余主题占比较少。大消费类基金有 21 只,近三年收益排名在前 30%,夏普 (opens new window)率排名在前 27%。

图 11 易方达权益类基金投资主题

表 5 易方达权益类基金按主题分析

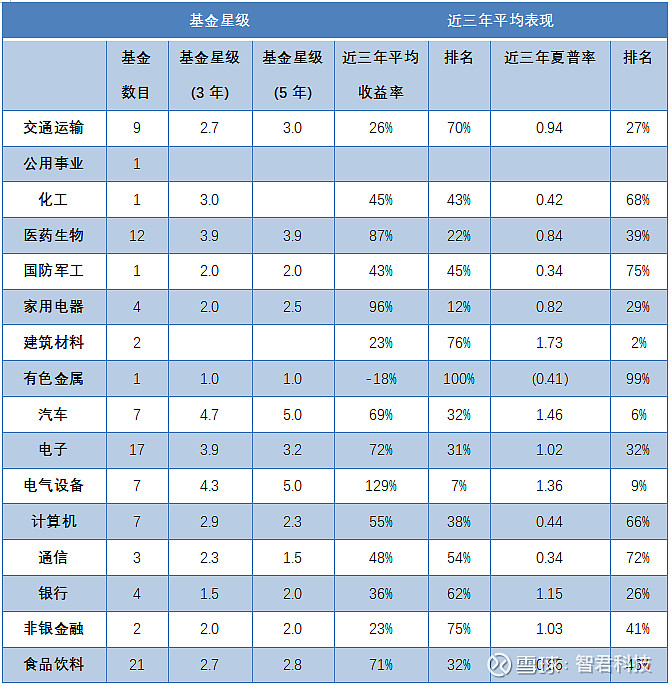

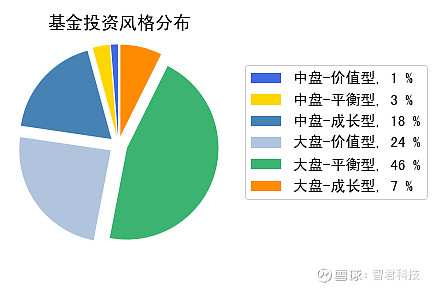

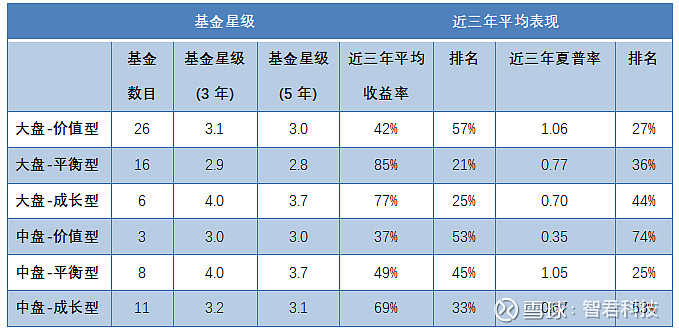

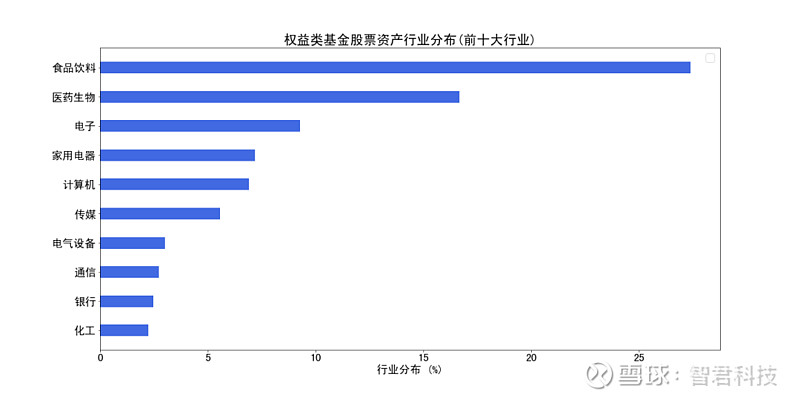

权益类基金重仓投资食品饮料 (opens new window)、电子和医药生物 (opens new window)的基金较多,分别有 21 只、17 只和 12 只。近三年收益排名均在前 30%,夏普 (opens new window)率排名在前 40%。投资风格偏大盘平衡和大盘成长股。

表 6 易方达权益类基金按行业分析

图 12 易方达权益类基金投资风格

表 7 易方达权益类基金按持股风格分析

对易方达所有权益类基金的股票资产进行市值加权计算,权重最高的行业是食品饮料 (opens new window),权重约为 27%。排名第二的行业是医药生物 (opens new window),权重约为 17%。

图 13 易方达权益类基金股票资产行业分布

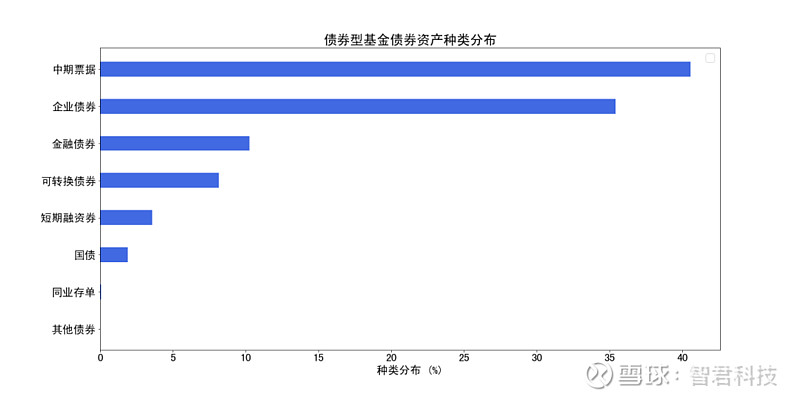

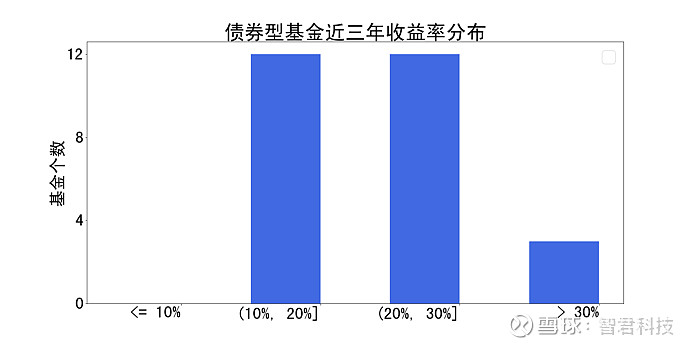

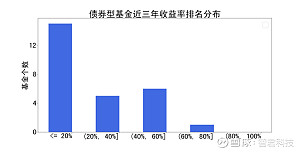

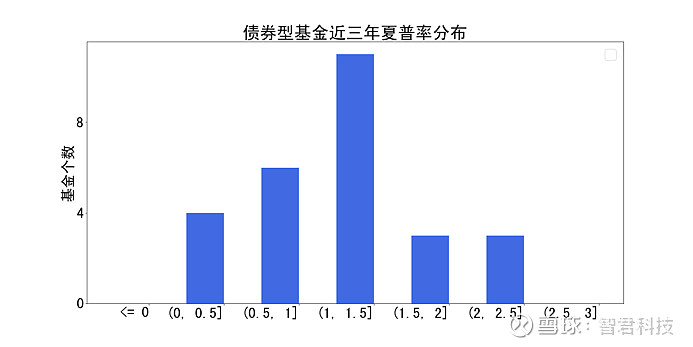

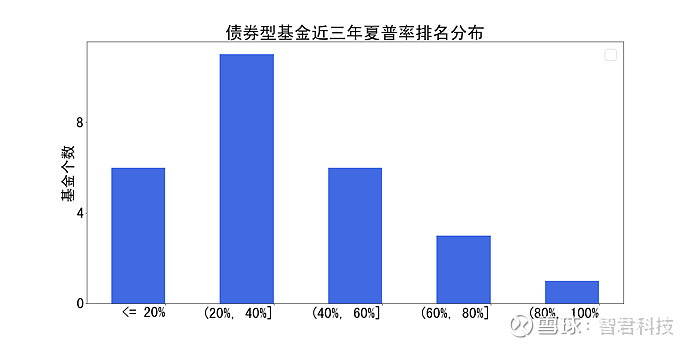

再看债券型基金,近三年收益多集中在 10%-20%和 20%-40%;排名前 20%的基金最多,约 14 只,其次是前 20%-40%和 40%到 60%,各 5 只左右。近三年夏普 (opens new window)率在 1-1.5 的基金最多,排名在前 20%-40%的最多。债券型基金投资最多的品种依次为中期票据和企业债。

图 14 易方达债券型基金近三年表现

图 15 易方达债券类基金债券资产种类分布