一份财务状况速查清单,你真的准备好投资了吗?

一份财务状况速查清单,你真的准备好投资了吗?

**理财的修炼,发生在投资以外地方。**虽然提到理财,大家第一个想到的总是投资。但是,投资其实是理财的最后一步,而不是第一步。

良好的财务状况是投资的重要前提,而检查财务状况的核心不是我有多少钱,而是「我能“活”多久」,归根结底就是「脆弱性」三个字。

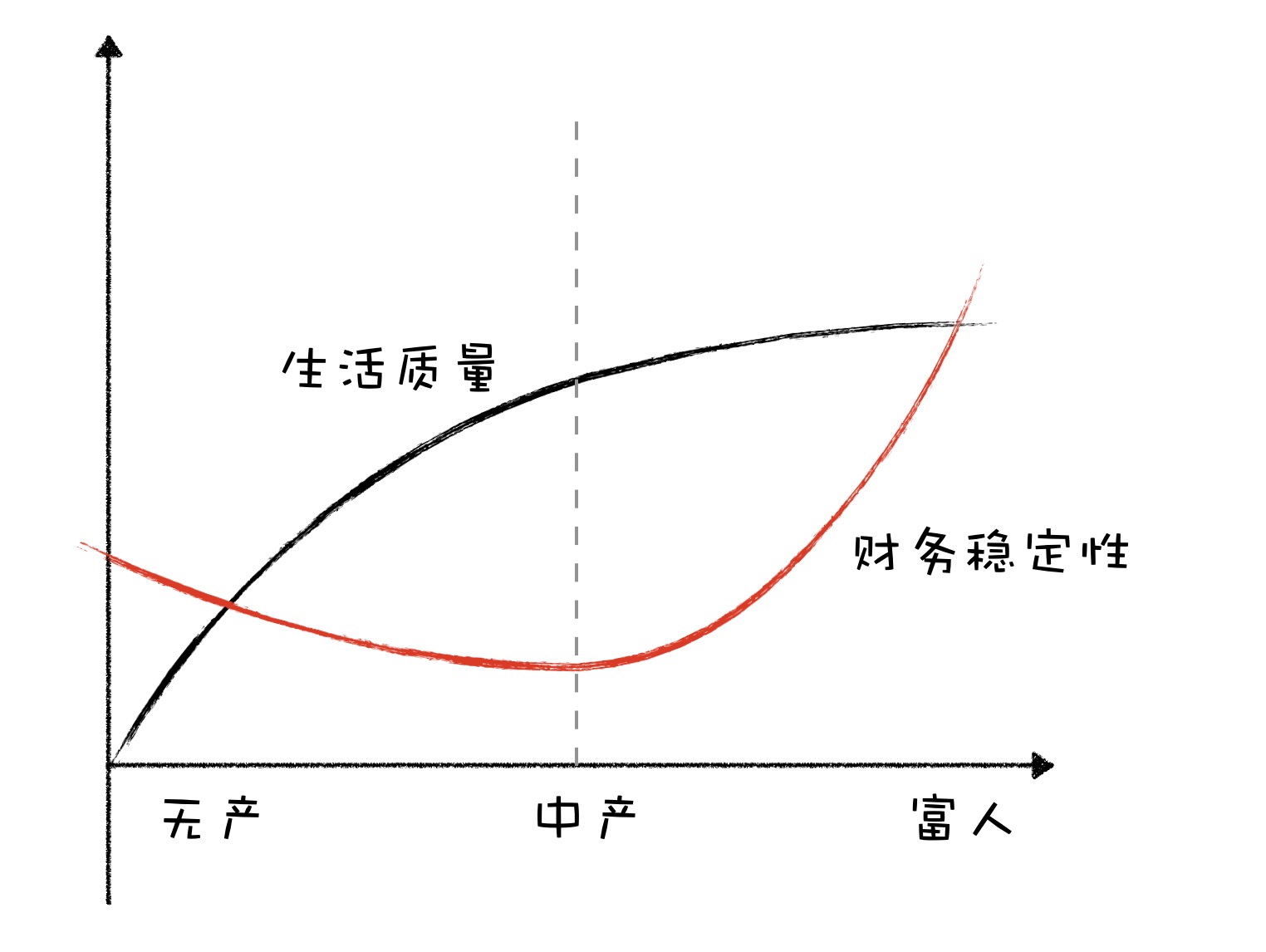

窃以为,中产阶级与富人的主要区别不是体现在表面的消费水平和日常的生活质量上,而是体现在当前财务状况的抗打击能力和自由度上。

先看个人的生活质量,从无产到中产的过程中,生活水平的变化是可以说是飞跃性的。当你有第一套自己的房子,拥有第一辆车的时候,生活的安逸程度和便利性会上升一个台阶。相比之下,从中产到富人的过程中,生活水平当然也会上升,但却不及无产到中产那般明显。山珍海味再好吃,也不及当年饿了一天后吃到的那个鸡腿。

那么中产和富人间最大的差距在哪里?

为什么很多人说「自己不敢生病」,为什么存在中年危机,其根源都是财务状况的脆弱性所导致的。当中产阶级因突发事件失去工作或工作能力时,生活往往会遭遇毁灭性的打击,上有老、下有小,再背着一身房贷,想想都后怕。

活得久比跑得快更重要,只要活着总有机会。所以,检查财务状况就是要确保自己能活着,确保你能挺过黎明前的黑暗,坚持到下一次机会。

# 速查清单

我把自己关于理财的思考和投资的准备,整理成了下面包含五个问题的清单,以方便及时回顾自己的财务状况,获得一个更加全面客观的评价。

- 是否真正了解自己的财务状况

- 检查自己的开支结构

- 了解自己的债务情况,先还债、还是先投资

- 是否准备了足够的紧急备用金

- 是否配置了完备的保险

# 你真的了解自己的日常收支及资产水平吗

- 我有多少个账户?包括银行卡、信用卡、支付宝及现金等所有形式;

- 每个账户的余额是多少?总误差不超过 100 元;

- 过去几个月我的收支水平如何?钱都用来干嘛了;

- 未来六个月内,我会有哪些预期开支?

动用一切手段,能够在 10 分钟之内拿出结果的,就算是合格。

了解自己的收支和资产水平是理财的基本前提,也是一切投资的基础。如果不知道自己有多少、花多少,那么应该如何确定自己能够投资多少呢?

在上一章的时候,我们强调过「无记账,不理财」。记账是帮助我们时刻了解跟踪自己资金财务状况的最有利工具。

记账是一个容易开始,却难于坚持又容易遗忘的小事。对于记账,常听到这样的反对意见「就算我记了账,该赚多少还是多少,该花的钱也没少花,我记账干什么呢?」

没错,记账本身并不能改变什么,但是记账却能让很多改变成为可能。就好比,游戏显示怪物的血条本身不能给你升级,但却让补刀成为可能;镜子本身不能提升你的化妆技巧,但至少可以告诉你今天有没有「苍蝇腿儿」。

# 刚性开支占比高低

所谓刚性开支,就是那些不花不行的钱,比如房租、贷款、基本餐饮、水电费、交通费等等;相对应的柔性开支则是消费、购物、下馆子等。

刚性开支占比越高,财务状况的弹性就越小,财务越脆弱。刚性开支占比过高不一定是收入低的缘故,也可能是自身生活水平与收入不对定,比如月薪一万却住着房租八千的公寓。

我建议刚性开支占比不要超过 60%,理想情况是不到一半。再考虑每个月一般 20% 的消费和娱乐,至少每个月都有不少节余用来投资。

另外,也不建议过于苛刻压制消费等柔性开支,该适当享受的时候也需要放松一下。如果压制过多,很可能会导致某一时间的「报复性消费」,就和人减肥饿急了暴饮暴食差不多。省钱和消费间还是需要一个适当的平衡。

# 先投资,还是先还贷

生活中的债务问题和投资问题是一样常见的,有些债务是有利的,比如合理的杠杆;而有些债务则是你财务自由之路上的拦路虎,比如为了一时享受而借入的消费贷。

有利的债务应该得到保留,被好好利用;而对生活不利的债务则应该好好处理,趁早清楚。所以在开始理财时,我们就必须考虑清楚这个问题,怎么区别应该债务是好是坏?到底是优先还贷,还是优先投资?

其实答案的核心很简单,哪个利率高就先搞定哪个。就难度来讲,应该不会超过小学数学水平。(巴菲特也说过,做投资小学的数学水平足够了)

如果债务利率时 5%,我们投资的预期收益是 10%,那债务拖着不还就等于平白多来 5% 的收益。而如果反过来,债务利率 10%,投资收益 5%,那债务拖着就是找虐,越滚越大。所以,如果债务利率更高,就先解决债务;如果投资预期收益更高,就优先投资,尽可能延期债务。

这里涉及到了两个数字,债务利率和投资收益率。负债的利率时约定的,不需要计算,直接翻合同就好了。那么要回答这个问题就剩一个变量需要搞清楚了——预期收益率到底是多少?

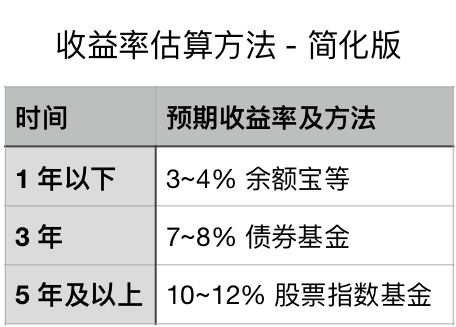

投资的预期收益是和投资的时间长度息息相关的。假如我只投资 10 天,那我最好只去找货币基金类的短期投资,预期收益 3%。如果我计划投资 5 年,就可以选择波动更高的指数基金,预期收益 10%+。

那么预期收益率应该如何估计,分享一张我的《操作指南》中估算表格的简化版。

虽然我们在资本市场的长期收益很大可能会高于 10%,达到 15% 甚至更高的水平。但是在进行估计的时候我还是建议保守一点,取 10% 的收益预期。因为如果投资不顺,你的收益会下降,但是你的负债可不会因为这个降低利息。生活总要给自己留一点安全边际才好。

为了更好的理解上面的内容,举两个例子:

A:本人有 48 万房贷,每月 3000 元,这两年存了十万,是提前还贷还是定投理财好呢?

一般来说,长期的贷款,比如房贷、车贷,我们可以套用 10% 利率作为分界。鉴于这类贷款的利率普遍在 5% 甚至还要更低的水平,我们应该尽可能少还,这是相当安全的杠杆。

B:怪我之前没有理财意识,目前为止,包含信用卡已欠款达 20w,我想问下钱是先还清债务还是边理财边还债务。

大部分中短期债务普遍利率比较高,比如信用卡、消费贷(除了信用卡的免息期),几乎随便拉出来一个都是 10% 以上的水平,所以这类借贷还是趁早还清吧,越拖延压力越大。

# 如果突然失去工作,你能撑多久

前提:

- 不降低当前生活质量,如果有贷款,不能断供;

- 不影响当前的投资计划,不可提前撤回投资;

这个问题考察的核心是紧急备用金的配置,备用金的金额建议能够保证 6~12 个月的家庭生活开支,包括消费、基本生活、还贷款等所有一切开支。

虽然以失去工作为假设,但是紧急备用金所能应对的情况绝不仅仅如此。日常生活中可能出现的变数太多了,生病、修车、意外消费、熊孩子闯祸等等,可能每件事都是小概率事件,但是叠加起来小概率就变成了大概率。

来回顾一道高中数学题,如果每个意外发生的可能是 10%,那么十种意外至少发生一件的概率是多少?(1 减去十件事都不发生的概率)

$1 - 0.9^{10} = 0.65$

十件叠加后概率增长为 65%,已经变成了一个大概率事件。所以,防患于未然真的很有必要。

我的建议:

- 紧急备用金应该以活期存款或者货币基金等形式保存,要求绝对保本、能快速变现。另外,不建议放进余额宝,太容易被消费掉了……

- 除了备用金以外,还可以考虑备一张专门的信用卡。真到急用钱不可的时候,透支取现的速度最快。然后,一定记得立刻把备用金转出来还掉信用卡,透支取现没有免息期,非必需时刻不要乱用。

# 是否配置了必要的保险

保险是否必要且合适?

- 是否给全部家人都配置了医疗相关保险?

- 是否给家庭配置了财产相关保险?

- 保额是否与个人状况相匹配?

日常生活的意外无外乎来自两个方面——人和钱。所以,医疗相关和财产相关的保险应该是每个人都必需的基本保险。

首先必须承认,凡是保险,肯定没有「划算」的,综合考虑概率和所支付的费用,投保人一定是亏的,不然保险公司怎么赚钱。那么为什么我们还要买保险?保险的目的是为了防范无法承受的重大风险,所以保额一定要和个人状况相匹配。

举几个例子来说吧,先说医疗方面:

- A 年收入二三十万,净资产百万出头,那么五十万保额的重疾险就明显保额太低。真的发生什么重大灾难,这 50 万对 A 来说杯水车薪,必然导致生活水平相比以前急剧下滑;而且,50 万自己也拿得出来,完全在可承受范围内,何必让保险公司把钱赚走呢。

- B 年收入八万,没啥存款,还背着房贷。同样五十万保额,对于 B 来说就很合适。如果没有保险,突发意外就是毁灭性的打击,对 B 来说,50 万可以做很多事了。

再说举例房产保险:

- C 辛苦了一辈子,攒了一套房,那么与房产价值相匹配的房屋保险就非常必要。万一火灾、发水,你难道要从头再来一辈子?

- D 有几套房,分别在不同的地段,而且没有房贷。那么对于 D 来说,单个房屋的风险就完全可以内部消化,甚至可以不需要房屋保险。因为一套房屋的损失对于他来说,并非不可承受,而所有房屋全部损失,这种事件的概率几乎为零,就算真发生了,也是世界末日来临,要保险也没用……

对于保险而言,最容易出现的问题是基本的没保,却弄了一堆自以为可以占便宜的保险。可以参考两个问题判断一份保险是否值得买 (opens new window)。

# 总结

这篇速查清单的考察目标只有一个——发现财务的脆弱性,帮我们活的更久、投资更久,赚足复利的优势。

如果速查清单有不合格的项目,建议先不要急着开始投资或者买理财,现在着急赚的那点钱,以后迟早要还回去。